Росгосстрах требует вернуть деньги выплаченные за дтп

Обновлено: 28.06.2024

У меня грустная премьера — первая авария. Мою машину задел выезжавший из двора кроссовер. Тут без вариантов: он виноват, мне полагается компенсация. Страховая направила меня на СТО. Но мне выгоднее денежное возмещение: машина подержанная, муж ее починит гораздо качественнее и быстрее, чем любой ремонтник на станции.

Могу ли я выбирать форму компенсации? Как получить от страховой деньги, а не услуги ремонта?

Что говорит закон?

Что нужно знать о ремонте по ОСАГО?

Когда можно получить возмещение по ОСАГО деньгами?

В законе об ОСАГО прописано несколько случаев, когда денежная компенсация обязательна:

1) ее выплатят родственникам погибшего в ДТП водителя или самому автовладельцу, получившему серьезные травмы;

2) на нее может претендовать автолюбитель с инвалидностью;

3) деньги заплатят за автомобиль, который не подлежит восстановлению.

В некоторых ситуациях страховая может предложить собственнику авто выбор — ремонт или деньги.

- Когда в аварии виноваты оба водителя, ОСАГО покрывает часть ущерба — в зависимости от степени вины. Этот процент страховщик может выплатить как услугами автосервиса, так и деньгами, если автовладелец не согласится внести оставшуюся сумму за ремонт. Подробнее о ДТП по обоюдной вине мы писали в этой статье.

- Стоимость восстановления больше максимальной суммы выплат по ОСАГО. Пострадавший водитель может забрать 400 тысяч рублей, а оставшуюся компенсацию требовать через суд с виновного участника ДТП.

- СТО должна находиться не дальше 50 кмот дома автовладельца или места аварии.

- Ремонтники предупреждают, что не уложатся в 30 дней — столько по закону отведено на все работы. Хозяин машины может либо согласиться ждать, либо уведомить страховую и претендовать на денежную компенсацию.

Наконец собственник автомобиля, пострадавшего в ДТП, может просто написать заявление на выплату и договориться со страховщиком о сумме. Окончательное решение за страховой, но я, пожалуй, именно так и сделаю.

Практически любой бизнес использует транспорт в служебных целях, даже если он не связан непосредственно с перевозками. Естественно, что существует риск попадания в ДТП служебного автомобиля, которым управлял сотрудник компании. Именно с таким делом недавно столкнулись наши юристы, более того, сотрудник нашего клиента стал виновником аварии. Повреждения оказались незначительными, пострадавших не было, водители оформили ДТП европротоколом, т.е. без участия сотрудников полиции. Оба автомобилиста были клиентами одной и той же довольно крупной страховой компании. Но спустя время работнику клиента от страховой компании пришло письмо, в котором оказалось требование о взыскании убытков в порядке регресса. Страховая решила, что были нарушены требования закона об ОСАГО, ведь наш клиент (его сотрудник) не представил машину на осмотр в установленный срок. А раз так, то он обязан выплатить сумму, эквивалентную страховой премии, ранее уплаченной компанией потерпевшему. Но так ли это? Давайте разбираться…

Кто в случае вины должен платить страховой компании? Сотрудник, управлявший служебным автомобилем или непосредственно сама организация, являющаяся собственником машины?

Ответ на этот вопрос дал Верховный Суд РФ еще в 2010 году. Основываясь на нормах Гражданского Кодекса РФ, он указал, что юридическое лицо может быть собственником автомобиля. Работник, состоящий в трудовых отношениях с собственником автомобиля, не признается его владельцем в данном случае, несмотря на то, что он управляет им. Ответственность за причинение вреда возлагается на работодателя. Речь шла о ДТП с причинением вреда жизни и здоровью.

Но в 2020 г. Верховный суд вернулся к разъяснениям десятилетней давности. Поводом для этого стал спор по требованиям о возмещении ущерба в порядке регресса, когда вред был причинен только имуществу лиц. Верховный суд фактически распространил свое прошлое толкование на ситуации, когда вред причинен только транспортным средствам (нет вреда жизни и здоровью) и ДТП оформлено без привлечения полицейских.

Таким образом, по общему правилу, водитель служебного транспорта (в силу трудовых отношений или иных оформленных договором гражданско-правовых отношений) не отвечает за вред, причиненный автомобилем. Ответственность несет работодатель, являющийся владельцем этого источника повышенной опасности.

Законно ли вообще это требование страховой компании? Действительно ли владелец нарушил закон и обязан компенсировать страховую выплату или это просто попытка страховщиков покрыть свои убытки по формальным основаниям?

Здесь потребуется более детальный разбор. По общему правилу, стоимость восстановительного ремонта и размер подлежащего выплате страхового возмещения устанавливаются путем осмотра автомобиля потерпевшего , то есть транспортного средства, которому причинены повреждения. Если привлеченный страховой организацией эксперт приходит к выводу, что осмотра автомобиля потерпевшего недостаточно для полного выяснения обстоятельств причинения вреда и размера убытков, страховщик вправе осмотреть транспорт виновника происшествия. Соответственно, если страховщик своевременно направил такое требование, то виновник ДТП обязан предоставить свое транспортное средство для осмотра. Как оказалось, попытки страховых компаний взыскать убытки в порядке регресса являются повсеместной практикой, такие иски предъявляются к участникам ДТП по всей России.

Так законен ли авто-регресс?

Вернемся еще раз к делу, рассмотренному Верховным судом. В нем виновник ДТП, вопреки правилам, установленным законом об ОСАГО, не направил в течение пяти рабочих дней заполненный бланк извещения о ДТП в страховую компанию потерпевшего.

Но с 29 октября 2019 года норма, наделяющая страховщиков правом регрессного требования не подлежит применению. Это не касается дел, связанных с ДТП, случившихся до этой даты, ведь страховщик обратился за защитой права в период, когда эта норма еще действовала.

Напомним, что потерпевший и причинитель вреда – клиенты одной страховой компании . На этот факт и обратил внимание Верховный суд. Таким образом, если буквально следовать нормам закона, то страховая должна дважды получить одинаковые бланки извещения от каждого участника ДТП. Тем не менее, это стало причиной обращения в суд с требованиями к виновнику ДТП о возмещении убытков в порядке регресса.

Формализм не пройдет, сговор - тоже

Казалось бы, в одном случае отсутствовало извещение, в другом не был представлен автомобиль на осмотр. Однако, объединяет их единая цель – установление страхового случая и размера причиненных убытков . Соответственно, если виновник ДТП, имеющий иное видение на происшествие, не направляет бланк извещения о страховом случае и не предоставляет транспортное средство на осмотр, а страховщик испытывает сомнения в наличии страхового случая, характере и степени повреждений и, как следствие, размерах страхового возмещения, то регрессные требования выступают своеобразной мерой ответственности причинителя вреда за нарушение установленного порядка.

Практический смысл правил, установленных законом об ОСАГО, сводится к недопущению злоупотребления страхователями своими правами, пресечение сговора между участниками ДТП и попыток получить возмещение за повреждения, не связанные со страховыми случаями и прочим. Если же у страховщика отсутствуют сомнения , о чем свидетельствует выплата потерпевшему страхового возмещения, осуществляемая по соглашению между страхователем (потерпевшим) и страховщиком (страховой компанией), то эти правила теряют свой первоначальный смысл и приобретают формальный характер . Это не говорит о том, что их следует игнорировать, тем не менее, в вопросах о возложении на причинителя вреда убытков в порядке регресса, по мнению суда, стоит исходить из адекватного соотношения правовой природе и целям страхования гражданской ответственности.

Таким образом, требования страховой компании носили формальный характер и фактически являлись злоупотреблением правом и попыткой компенсировать свои расходы на выплату страхового возмещения потерпевшему.

Напоминаем, что вовремя оказанная юридическая помощь позволит сэкономить средства и не поддаться на уловки недобросовестных страховщиков. Автомобилистам, в свою очередь, напоминаем о необходимости соблюдения всех требований закона, чтобы отсутствовали даже формальные основания к каким-либо взысканиям.

Один из экспертов отметил, что КС так и не провел четкой границы между страховыми и деликтными обязательствами. Второй полагает, что данное определение – еще один шаг к освобождению страховых компаний от выплаты адекватного возмещения по ОСАГО.

Норильский городской суд Красноярского края обратился в КС с запросом, в котором указал на неконституционность ряда норм Закона об ОСАГО в их взаимосвязи с правилами ГК о возмещении убытков при совершении деликта. Заявитель полагал, что оспариваемые положения позволяют страховым компаниям уклоняться от полного возмещения ущерба потерпевшему, которое осуществляется в форме ремонта транспортного средства. Такое уклонение, по его мнению, возможно как минимум двумя законными способами: путем незаключения договора о ремонте на станциях техобслуживания, а также путем заключения с потерпевшим соглашения о денежном страховом возмещении, при выплате которого учитывается износ деталей автомобиля.

В запросе отмечалось, что в производстве Норильского городского суда находится дело по иску о взыскании ущерба, причиненного ДТП. Суд обратил внимание, что по общему правилу страховое возмещение потерпевшему осуществляется путем организации и оплаты ремонта его автомобиля на станции техобслуживания, стоимость которого не зависит от износа деталей, поврежденных при ДТП. Однако вместо этого истцу были выплачены денежные средства, поскольку у страховой компании не было договора ни с одной СТО в г. Норильске и его окрестностях. В силу прямого указания закона при денежной компенсации выплата производится с учетом износа поврежденных частей ТС. То есть если бы истец смог воспользоваться первым способом, возмещение было бы произведено в большем размере.

Истец заявил, что стоимость работ без учета износа деталей составляет свыше 300 тыс. руб., при том что страховщик выплатил ему чуть более 96 тыс. Поэтому истец обратился непосредственно к причинителю вреда с требованием о взыскании разницы. Ответчик заявил, что он, как добросовестный законопослушный гражданин, вправе рассчитывать, что страховая компания исполнит обязанность по оплате ремонта в полном объеме, т.е. без учета износа подлежащих замене деталей.

Как полагает Норильский горсуд, оспариваемые нормы нарушают равенство прав причинителей вреда по двум причинам. Во-первых, потому что обязанность по возмещению вреда потерпевшему за счет виновника ДТП ставится в зависимость от того, приняла ли конкретная страховая компания меры по заключению договоров об организации ремонта на соответствующей территории, а также по организации и оплате ремонта. Во-вторых, согласно закону, указанная обязанность причинителя вреда зависит и от усмотрения потерпевшего, который может отказаться от ремонта и получить от страховой компании денежное возмещение. При этом страховщик, уклонившийся от надлежащей организации ремонта, не обязан восполнить потерпевшему разницу между стоимостью ремонта без учета износа заменяемых деталей и с учетом износа – эта обязанность возложена на виновника ДТП.

КС признал запрос не подлежащим дальнейшему рассмотрению. Со ссылкой на свое Постановление от 31 мая 2005 г. № 6-П он указал, что потерпевший является наименее защищенным из всех участников правоотношений по обязательному страхованию, поэтому правовое регулирование в соответствующей сфере должно предусматривать специальные гарантии защиты его прав.

Конституционный Суд подчеркнул, что приоритет восстановительного ремонта при повреждении автомобилей не расходится с приведенной точкой зрения. По его мнению, различные варианты получения страхового возмещения установлены в целях защиты права потерпевшего на возмещение вреда, причиненного его имуществу при использовании транспортных средств другими лицами.

В рассматриваемом определении указано, что оспариваемые положения относятся к договорному праву, поэтому непосредственно не регулируют обязательства, возникающие вследствие причинения вреда. В Постановлении № 6-П Суд уже оценивал нормы Закона об ОСАГО в их взаимосвязи с положениями ГК об ответственности за деликты. При этом КС исходил из того, что требование потерпевшего к страховщику является самостоятельным договорным требованием и отличается от требований по обязательствам из причинения вреда. Суд пояснил, что необходимо разграничивать страховые обязательства, где страховщик должен осуществить возмещение по договору, и деликтные, ответственность по которым возникает непосредственно у причинителя вреда. Смешение этих обязательств, полагает КС, может иметь неблагоприятные последствия для потерпевшего, в то время как рассматриваемый институт страхования установлен в его интересах.

Конституционный Суд подчеркнул, что ОСАГО не может ни подменить, ни отменить институт деликтных обязательств. Оно также не должно приводить к безосновательному снижению размера возмещения, которое потерпевший вправе требовать от причинителя вреда. В определении также отмечается, что Закон об ОСАГО является специальным нормативным актом, однако он не отменяет действия общих норм гражданского права об обязательствах из причинения вреда. Поэтому, если страховая выплата не покрывает полностью размер ущерба, потерпевший имеет право потребовать от причинителя вреда возместить разницу.

Ранее в Постановлении от 10 марта 2017 г. № 6-П КС указал, что нормы ГК во взаимосвязи с правилами обязательного страхования ответственности владельцев ТС предполагают возможность получения потерпевшим разницы между страховой выплатой и реальным ущербом непосредственно от причинителя вреда. При этом потерпевшему необходимо доказать, что размер его ущерба действительно больше суммы, полученной от страховой компании.

Там же подчеркивается, что лицо, у которого потерпевший требует возмещения разницы между страховой выплатой и ущербом, вправе ходатайствовать как о назначении судебной экспертизы, так и о снижении размера возмещения. Суд разъяснил, что уменьшить возмещение возможно, если из обстоятельств дела с очевидностью следует другой более разумный и распространенный в обороте способ исправления таких повреждений имущества.

КС подчеркнул, что оспариваемые нормы действуют в системном единстве с ч. 3 ст. 17 Конституции РФ, согласно которой осуществление прав и свобод одних лиц не должно нарушать права и свободы других. Они позволяют сторонам в определенных случаях отступить от общих условий страхового возмещения, но не допускают их применения вопреки положениям ГК. С учетом этого Конституционный Суд определил, что сами по себе оспариваемые нормы не содержат признаков неопределенности в обозначенном заявителем аспекте.

Юрист также обратил внимание на наличие аналогичной позиции в актах Верховного Суда РФ. В качестве примера он привел Определение от 17 мая 2018 г. № 305-ЭС17-20897 по делу № А40-210876/2016, пояснив, что наличие страховых правоотношений не прекращает существующего между сторонами обязательства вследствие причинения вреда и не препятствует разрешению иска о возмещении вреда, однако первоначально необходимо обратиться с иском к страховой компании.

Эксперт также отметила парадоксальность ситуации: с одной стороны, владельцы транспортных средств обязаны страховать свою ответственность, и за отсутствие страховки их привлекают к административной ответственности. С другой стороны, если страховая компания не заключила договор с СТО, потерпевший получает мизерное страховое возмещение и идет взыскивать оставшуюся часть убытков с виновника ДТП. Адвокат обратила внимание, что в рассматриваемом случае потерпевший получил от страховой компании менее трети суммы убытков, а остальную часть пытается взыскивать с виновника ДТП.

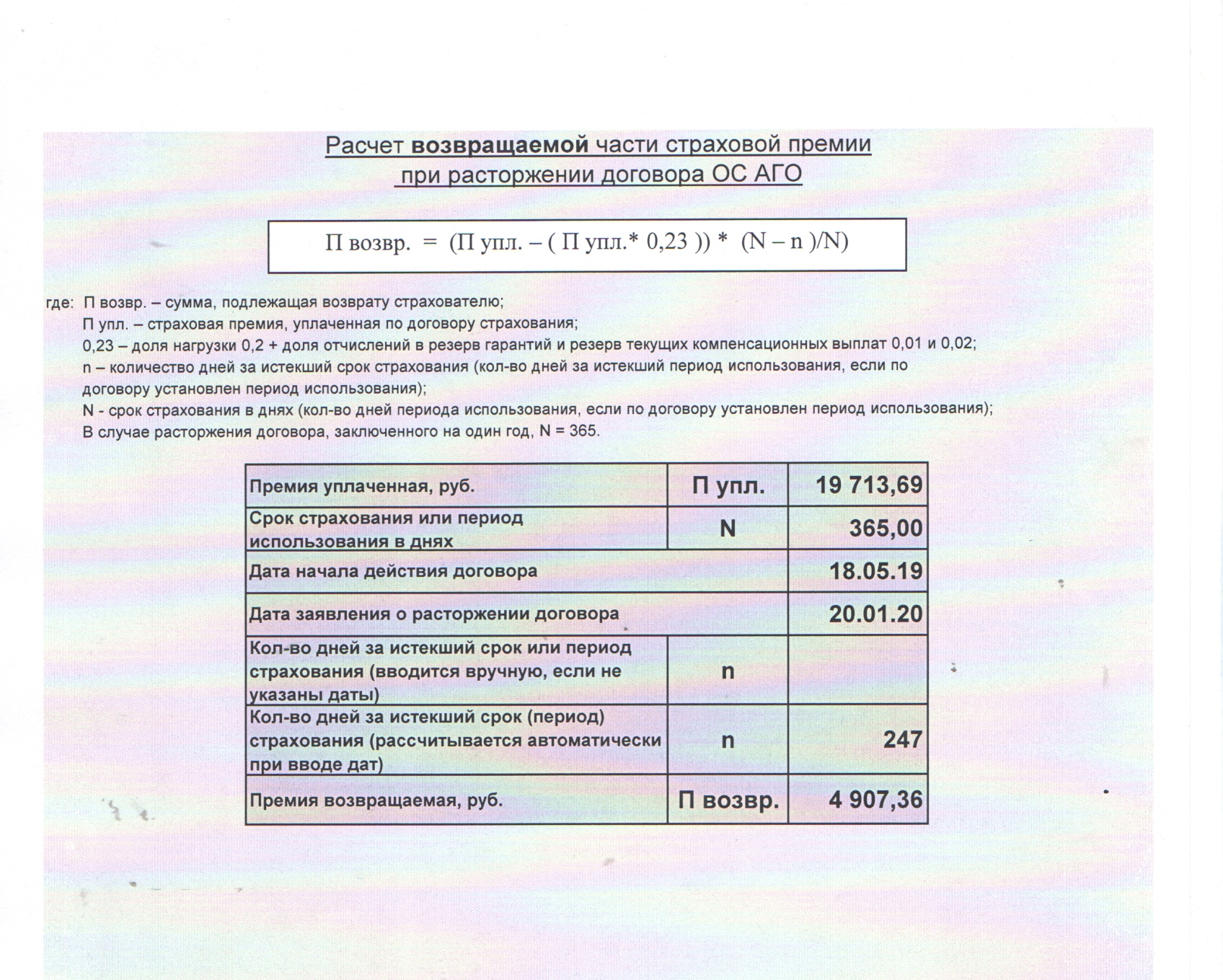

В этой статье команда автошколы АСБ расскажет о том как вернуть часть страховой премии, оплаченной вами за полис ОСАГО. Если вы продали свой автомобиль до истечения срока действия полиса ОСАГО, в рамках законодательства РФ, страховая компания выдавшая вам полис, обязана вернуть деньги, так сказать за не использованное время, с момента продажи застрахованного ранее автомобиля, до истечения срока действия полиса ОСАГО. Остаток суммы возврата высчитывается по формуле.

Для того что бы вернуть оставшуюся часть премии полиса ОСАГО, Вам необходимо незамедлительно приехать в офис страховой компании. Лучше всего ехать именно в тот офис где вы ее оформляли. В крупных компаниях таких как Росгосстрах и Альфа Страхование, в которых обслуживались мы, можно приехать и написать заявление в любой офис компании. Хуже если вы приобретали полис ОСАГО у так называемых дилеров, в Газельках у ГАИ, или в интернете, или еще каким-либо другим изощренным способом! В таких случаях не удивляйтесь что ваш полис числится за филиалом страховой компании другого города или вообще на внесен в базу и числится не за вами, а за компанией. Наш совет всегда оформлять полис ОСАГО только в официальных офисах Страховой компании.

Для данной процедуры возврата вам потребуются следующие документы: 1. Паспорт 2. Оригинал страхового полиса ОСАГО 3. ДКП - договор купли продажи автомобиля.

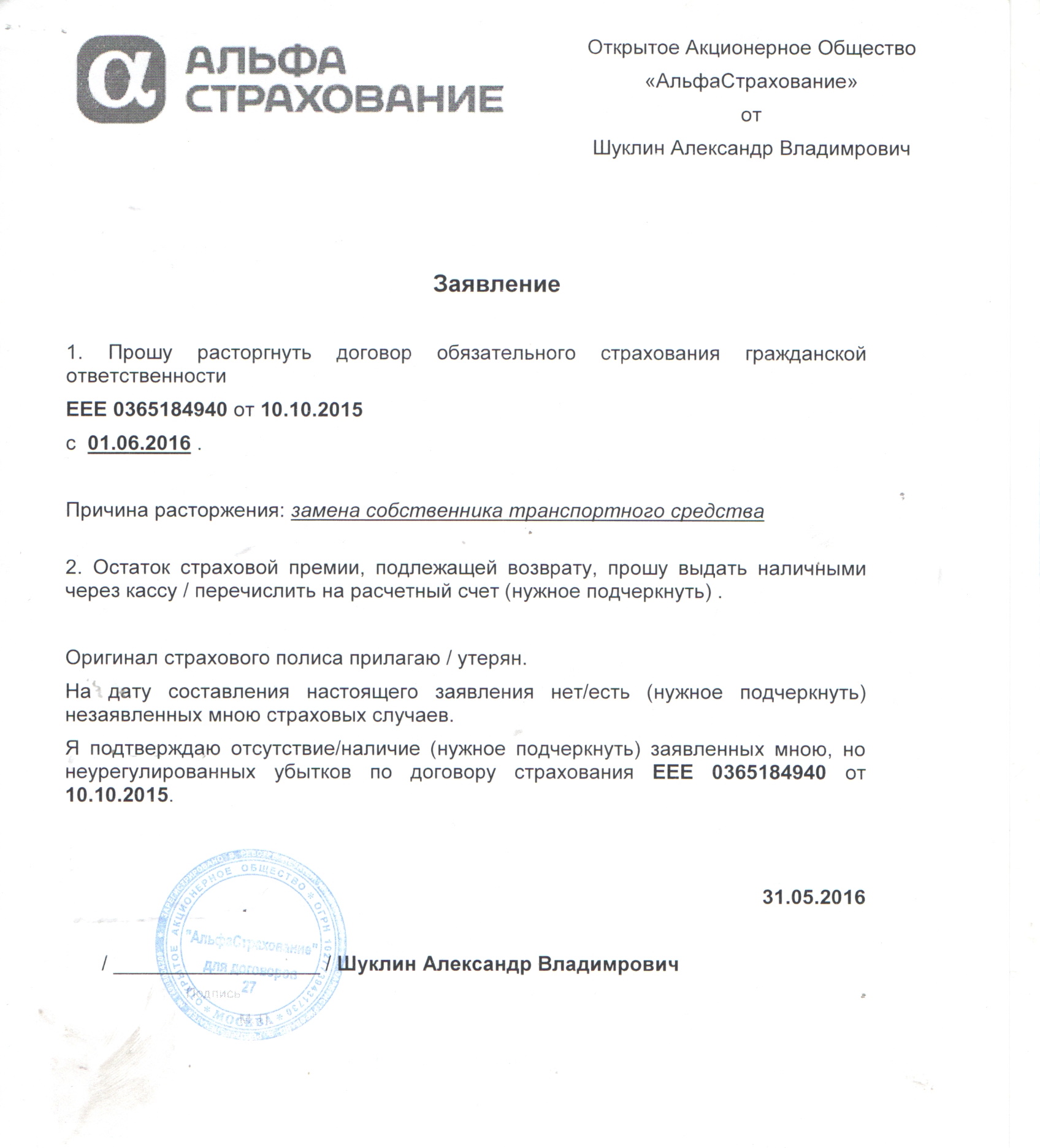

В каждой страховой компании свой регламент на данную процедуру. Некоторые компании дают своему клиенту уже готовый бланк -Заявление на расторжение договора и по нашему мнению это правильно и профессионально, так например делают в Альфа-Страхование. В готовом бланке вам остается только подчеркнуть нужное и вписать реквизиты банковского счета, на который в дальнейшем будут переведены деньги. Стоит обратить внимание, что счет на который вернутся ваши деньги, не обязательно должен быть оформлен на вас.

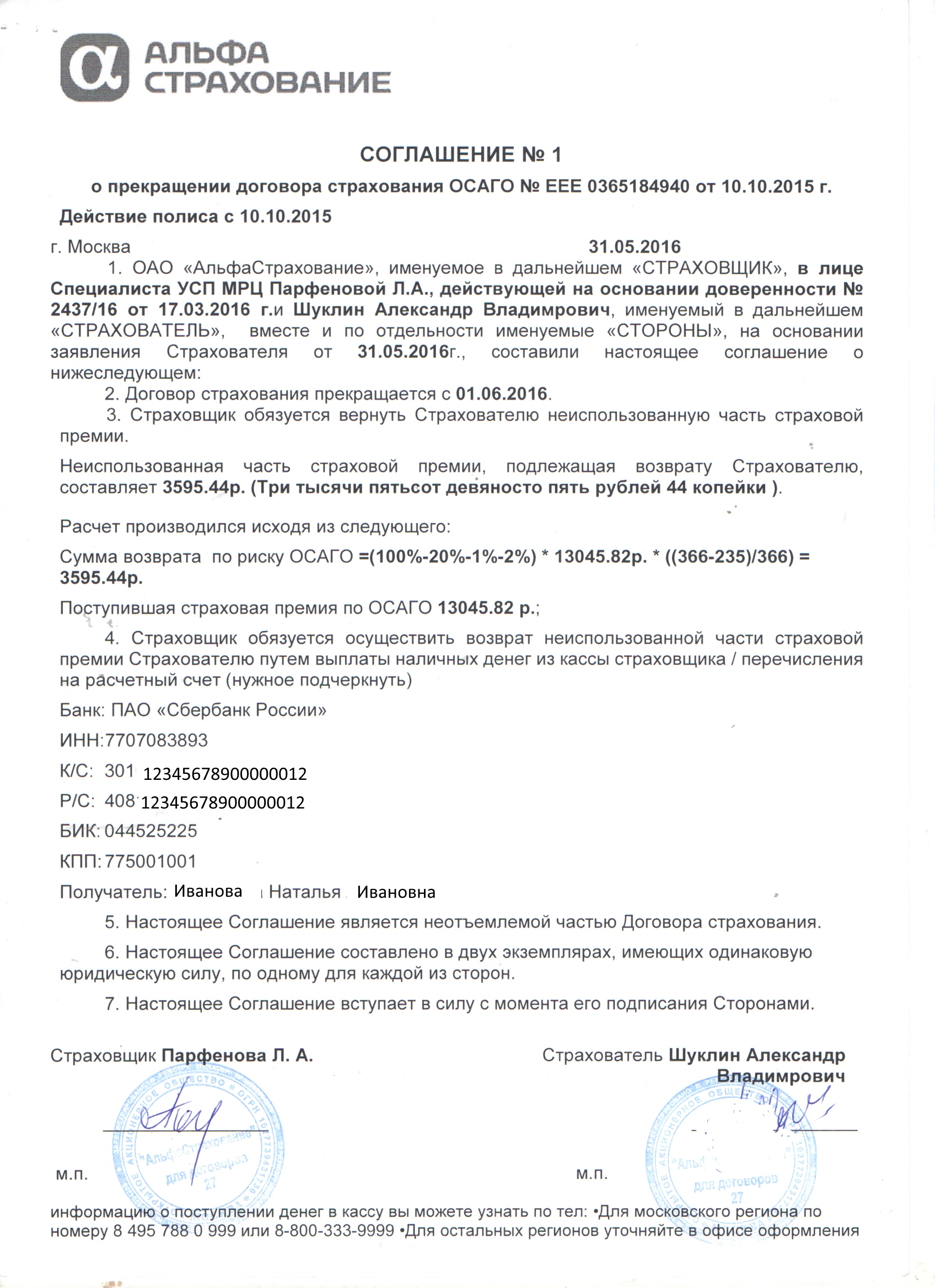

После заполнения бланка Заявления и уточнения всех нюансов, составляется, и подписывается обеими сторонами, Соглашение о расторжении договора страхования ОСАГО. Вновь отметим, что уважающая свою репутацию компания составит соответствующее соглашение самостоятельно и в день обращения, вам останется лишь его подписать. После его подписания вы получаете копию соглашения о расторжении или оригинал, если оно составлялось в 2-х экземплярах, и остается лишь дождаться выплат. Обычно это происходит в течении 14 календарных дней. В принципе по такому сценарию состоялся возврат наших денег в Альфа-Страхование. Благодарим!

Не будем забывать, что своей репутацией дорожат не все. Некоторые компании целенаправленно, на наш взгляд, усложняют эту процедуру. Во-первых, менеджер компании предложит вам написать заявление о расторжении договора ОСАГО самостоятельно, в свободной форме. Если у вас нет образца, сделать это правильно будет не легко. По мнению команды Автошколы АСБ, на это и идет ставка. Получается, что если вы допустите существенные ошибки, заявление ваше скорее всего примут, но через определенный промежуток времени сообщат вам об отказе в составлении соглашения о расторжении, ссылаясь на некорректно составленное заявление. В сложившейся ситуации, каждый упущенный день, - это ваши деньги, которые вы к сожалению потеряете. Так же ни какого соглашения о расторжении договора страховании ОСАГО в день обращения вы не получите и уйдете ни с чем, т.к в подобных случаях оригинал полиса ОСАГО и заявление забирает компания.

По такому сценарию развернулся возврат страховки в компании РОСГОССТРАХ. В таких случаях требуйте копию страхового полиса, копию заявления о расторжении договора, с отметкой сотрудника который его принял, и периодически звоните в компанию, для уточнения статуса вашего заявления. Будьте бдительны и обращайтесь в проверенные компании, дорожащие своей репутацией!

Читайте также: