Можно ли оформить каско и осаго в разных компаниях

Обновлено: 07.07.2024

В 2017 году в России было заключено почти 4 миллиона договоров каско. При этом эксперты утверждают: общая сумма страховых выплат за последнее время снизилась, а вот размер возмещения ущерба каждому конкретному страхователю, наоборот, существенно увеличился. Рассказываем, что еще нужно знать о полисе каско, если вы собираетесь застраховать свой автомобиль.

1. Каско — это не аббревиатура

Оговоримся сразу: каско не аббревиатура, а термин, принятый во всем мире. И в отличие от ОСАГО, писать это слово, используя заглавные буквы, — грубая ошибка.

2. Каско спасает не во всех случаях

Каско не покроет убытки в случае, если повреждения были нанесены умышленно, автомобиль был угнан, а им управлял пьяный водитель или человек без прав, а также, если ДТП произошло за пределами России. Зато каско выручит вас после аварии, даже если виновником признают вас. А вот второй пострадавший автомобиль восстановить при помощи каско не выйдет — здесь вам понадобится полис ОСАГО.

3. При покупке каско можно сэкономить

Вы сэкономите, если приобретете усеченный полис каско — правда, в этом случае страховая покроет убытки только в отдельных случаях, прописанных в договоре. Например, автомобиль можно застраховать только от угона или серьезных повреждений. При этом полис обойдется вам дешевле приблизительно на 20%.

4. По каско можно застраховать только новый (или почти новый) автомобиль

Страховые компании устанавливают возрастные ограничения на покупку каско. Конечно, речь идет о возрасте авто. Так, большинство страховщиков не продадут вам полис, если машина выпущена более 10 лет назад, а в некоторых компаниях оформить страховку нельзя на автомобиль старше семи лет.

Центробанк разработал требования к объединению рисков ОСАГО и каско в одном полисе. Что это изменит для автовладельцев?

Фото: Донат Сорокин/ТАСС -->

Центробанк предложил модель синхронизации полисов каско и ОСАГО. На документ обращает внимание ТАСС.

Пока это только проект о минимальных требованиях к комбинированному полису. Предполагается, что российские водители смогут по желанию добавить в полис ОСАГО сведения по договору каско, на обратную сторону документа.

Проект уже поступил в Российский союз автостраховщиков. Вот что о нем говорит исполнительный директор РСА Евгений Уфимцев:

— Очень странная инициатива, совершенно разное регулирование. Как предполагается это скрестить и сделать единый продукт и, самое главное, зачем и для чего, мне совершенно непонятно. В чем идея, в экономии бумаги, что на одном бумажном полисе будет писаться на одной стороне одно, на другой — другое? Во-первых, этого не будет, потому что все равно дополнительных бумажек будет много, а во-вторых, часть полисов ОСАГО вообще электронная. Что касается цен, будет ли дороже или дешевле, тарифы ОСАГО установлены. Каско, даже если писать этот полис на обратной стороне полиса ОСАГО, — дело добровольное, и тарифы там будут такие, какие есть, вряд ли они сильно изменятся от того, что просто совместили в одном полисе.

— Очень много мошенников на рынке. Слияние ОСАГО и каско может привести к росту афер или снижению?

— Если вы говорите про поддельные полисы ОСАГО, то все равно, как подделывать — одну сторону, две стороны. Если вы имеете в виду мошенничество на этапе урегулирования страховых случаев, то есть фиктивные ДТП, приписки повреждений машин, которые не были в этом ДТП, и прочие такие вещи, то это никак не спасает. Это вообще никак не связано. Очевидный вред, с моей точки зрения, есть, потому что ресурсы, в том числе и регулятора, и Центрального банка, и всех остальных, задействованных в этом процессе, оттягиваются на бесполезную идею вместо того, чтобы бороться с реальными насущными проблемами страхового рынка. У нас страховой рынок — одна сплошная проблема для потребителей.

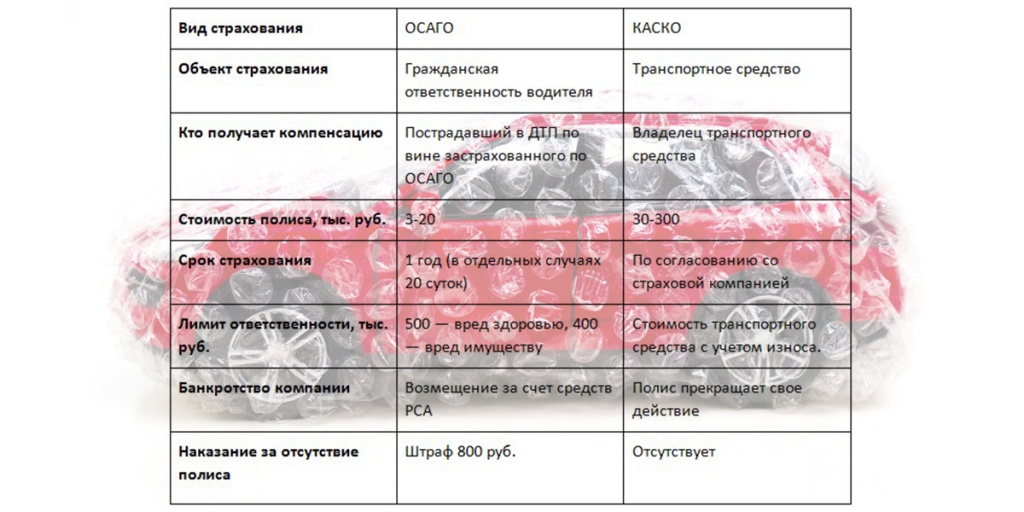

Страхование плотно вошло в нашу жизнь. Применительно к машинам существует два его вида: обязательное ОСАГО и добровольное КАСКО. Давайте разберемся что такое ОСАГО и что такое КАСКО, определим преимущества и недостатки.

ОСАГО

Расшифровка аббревиатуры ОСАГО звучит как Обязательное Страхование АвтоГражданской ответственности. Автомобиль — источник повышенной опасности для окружающих, поэтому его владелец страхует свою собственность от возможности ее повредить. ОСАГО — это страховка, которая покрывает ущерб, нанесенный кому-либо при вождении автомобиля. Обязательное автострахование существует в нашей стране больше 15 лет и все это время беспрерывно совершенствуется. Законотворцы, автомобильные эксперты, да и обычные водители критикуют систему, обвиняя страховщиков в стремлении нажиться на обычных гражданах. Компании наоборот говорят об убыточности этого вида деятельности. В данной статье мы не будем обсуждать кто прав. Рассмотрим в чем разница КАСКО и ОСАГО и расскажем про основные особенности каждого вида страхования.

КАСКО и ОСАГО в чем разница?

По полису ОСАГО оплачивают ущерб пострадавшим в ДТП. Если по вине страхователя произошла авария, то компания направляет на ремонт ту машину, которую повредил владелец полиса ОСАГО. Сам он в этом случае компенсацию не получает и восстанавливает свое транспортное средство за свой счет. По полису КАСКО владельцу машины компенсируют ремонт его поврежденного транспортного средства. Именно в этом состоит разница обязательного и добровольного видов страхований. Неверно обсуждать что лучше ОСАГО или КАСКО? Это разные виды страхования, которые не заменяют, а дополняют друг друга.

Лимиты ответственности

Закон об ОСАГО сейчас предусматривает лимиты ответственности: 500 тыс. руб. на возмещение ущерба, причиненного жизни и здоровью пострадавшего в ДТП, и 400 тыс. руб. на возмещение вреда имуществу. Если в аварии пострадало несколько человек или машин, то эти суммы распространяются на каждого.

Примерно в 90% случаев этих денег хватает на возмещение ущерба. Но если произошла серьезная авария и в ней фигурируют дорогие автомобили, то размер ущерба может превысить предусмотренные законом лимиты. В этом случае страховая компания покрывает расходы в оговоренных пределах, а виновник аварии оплачивает сумму, превышающую лимиты.

Есть возможность обезопасить себя от серьезных трат в случае причинения большого ущерба. Для этого нужно оформить расширение полиса ОСАГО. Автовладелец получает дополнительный страховой полис. Если наступает страховой случай, и калькуляция ущерба превышает лимит по ОСАГО, то часть денег оплатят в рамках ОСАГО, а превышающую сумму — по дополнительному полису расширения ОСАГО.

Расширение ОСАГО заключают не все компании. Перед оформлением сделки необходимо обязательно проверить страхователя. Это вынужденная мера, поскольку на рынке ОСАГО обосновалось немало мошенников.

От чего зависит стоимость ОСАГО

На цену полиса влияет много факторов: регион регистрации, мощность автомобиля, возраст и водительский стаж допущенных к управлению людей, коэффициент безаварийной езды. В группу риска входит молодежь в возрасте до 22 лет, новички со стажем вождения менее трех лет.

Полис может быть с определенным количеством людей, допущенных к управлению и без ограничения таковых. Во втором варианте цена полиса максимально высока, поскольку берутся самые высокие коэффициенты безаварийной езды, стажа и возраста. Есть важный нюанс: если человек регулярно приобретает полис ОСАГО без ограничения допущенных к управлению и его данные не фигурируют в полисе ОСАГО, то его коэффициент безаварийно езды не только не растет, но и возвращается к базовому показателю спустя несколько лет. Таким образом получается, что полис без ограничения допущенных к управлению в одной ситуации может быть выгоден, а в другой — неоправданно дорог.

Подобрать оптимальный вариант приобретения плиса ОСАГО поможет страховой агент ГК FAVORIT MOTORS. Наши специалисты проходят специальное обучение, отлично разбираются во всех нюансах страхового рынка.

Что нужно для оформления ОСАГО?

Достаточно предъявить документы на машину и указать данные водительских прав, допущенных к управлению людей. Правилами ОСАГО оговорено, что страховщик имеет право произвести осмотр транспортного средства. На практике так поступают редко. Этот пункт существует для борьбы с мошенниками, которые, не ремонтируя автомобиль, моделируют фальшивые ДТП. Так же иногда осмотр требуют для того, чтобы найти повод и отказать в оформлении полиса. Часто страховщики не любят оформлять ОСАГО на мотоциклы и просят показать его.

Страховой брокер

Так обычно называют страховых агентов, представляющих интересы различных компаний. В качестве заработка он получает определенный процент от стоимости полиса. Потому цена страхового полиса при покупке у брокера не превышает ее стоимость при оформлении сделки непосредственно в офисе самой страховой компании.

Технический осмотр

Автомобилям в возрасте трех лет при оформлении полиса ОСАГО технический осмотр не требуется. Более старым машинам необходимо приехать в пункт осмотра, где специалисты оценят исправность автомобиля. Диагностическая карта для машин в возрасте 3-х лет действительна два года, более старым автомобилям необходимо проходить осмотр ежегодно.

Во всех дилерских центрах ГК FAVORIT MOTORS вы можете пройти технический осмотр. Более того, документ, необходимый для приобретения полиса ОСАГО наши клиенты могут получить после планового технического обслуживания.

Отказ в выплате ущерба

В Правилах и договоре страхования ОСАГО перечислены случаи, когда компания отказывает в возмещении ущерба. Страховая не будет платить, если машину повредили в ходе соревнований, испытаний или учебной езды, дефекты груза появились при погрузке или разгрузке, в ходе страхового случая повреждены деньги, антиквариат, произведения искусства, ювелирные украшения.

Так же перечислены случаи, когда компания возмещает ущерб пострадавшему, но затем имеет право потребовать у виновника ДТП вернуть потраченные деньги:

- вред причинен умышленно;

- виновник аварии был в состоянии опьянения;

- виновник ДТП не имел права на управление транспортным средством;

- водитель скрылся с места ДТП;

- водитель не включен в список допущенных лиц (при использовании полиса ОСАГО с ограниченным числом допущенных к управлению);

- страховой случай произошел при использовании транспортного средства в период, не предусмотренный договором ОСАГО;

- при оформлении документов самостоятельно страховщику не направили экземпляр бланка о ДТП;

- машину не предоставили на осмотр;

- истек срок действия диагностической карты у такси, автобусов, грузовых автомобилей, предназначенных для перевозки людей, перевозящих опасные грузы машин;

- при заключении договора человек предоставил недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии — так, например, пытаются сэкономить, указывая местом жительства регион, где ОСАГО дешевле.

Форма компенсации по ОСАГО

При восстановлении автомобиля по ОСАГО ущерб рассчитывается в соответствии со специальными справочниками, обновляемыми каждые 6 месяцев. Ограничений по производителю запчастей нет, поэтому устанавливают как оригинальные детали, так и продукцию сторонних производителей.

Место ремонта по ОСАГО

Страховая компания заключает договоры с техническими центрами, которые должны восстанавливать машину в соответствии с расценками, оговоренными в единых справочниках. Причем сервис, на который направлена машина, должен быть расположен не далее, чем в 50 километрах от местонахождения поврежденной машины.

Банкротство компании при страховке по ОСАГО

Число страховых компаний, допущенных к деятельности в системе ОСАГО, за последние годы существенно снижено. Одни сами ушли с этого рынка, вторые лишены лицензии, третьи обанкротились. Если компания, оформлявшая полис ОСАГО, не имеет возможности выполнять свои обязательства, то полис все равно продолжает действовать. В этом случае ремонт автомобиля производится из резервных фондов Российского союза автостраховщиков.

Е-ОСАГО

Сейчас можно страховать автомобиль по ОСАГО непосредственно в офисе страховщика, воспользоваться услугами брокера либо приобрести полис удаленно. Алгоритм прост: нужно зайти непосредственно на сайт интересующей компании или Российского союза автостраховщиков, внести данные (автомобиль, допущенные к управлению, техосмотр и т.д.), оплатить счет и получить полис.

С собой достаточно иметь распечатку полиса. При необходимости инспектор ГИБДД может по базе данных проверить автомобиль.

Наказание за отсутствие полиса

Ответственность за отсутствие полиса оговаривает ст. 12.37 КоАП. Если за рулем окажется человек, не вписанный в полис, то оштрафуют на 500 руб. Если же полис вообще отсутствует, то сумма увеличивается до 800 руб.

КАСКО

КАСКО — это пари, которое заключает страховая компания и владелец автомобиля. Если машина пострадает, то компания оплатит ущерб. Если весь срок прошел без происшествий, то оплаченные деньги становятся чистой прибылью компании.

Чем отличается ОСАГО от КАСКО? Основное отличие КАСКО от ОСАГО состоит в том, что при КАСКО страхуется сам автомобиль, а при ОСАГО – гражданская ответственность водителя.

КАСКО добровольное страхование, но в некоторых случаях оно может стать обязательным. Например, при покупке автомобиля в автосалоне за деньги банка тот требует наличия полиса КАСКО. Таким образом кредитная организация обеспечивает возврат своих денег. Нет необходимости специально ехать в банк для оформления документа.

Стоимость полиса

На цену полиса КАСКО влияет стоимость машины, ее привлекательность для угонщиков, портрет людей, допущенных к управлению: возраст, стаж, данные об участии в авариях. У каждой страховой компании существует собственная статистика, на основании которой сотрудники рассчитывают стоимость полиса. Поэтому цена полиса на одну и ту же модель в разных компаниях отличается. Страховая сумма не должна превышать стоимость машины.

Чаще всего фигурирует строк страхования в один год, но по согласованию сторон он может меняться. Страховщики не любят небольшие сроки, поэтому страховка на год и 6 месяцев может стоить практически одинаково.

Банкротство компании

Если страхователь обанкротился, то полис сгорает. В этом случае есть возможность требовать компенсации через суд. Возможно, у банкрота все же остались какие-то активы.

Не стоит путать банкротство с лишением лицензии. В первом случае фирма не имеет средств, во втором — просто не имеет права заниматься страхованием. Хотя лишение лицензии — плохой симптом. Очень часто за этим следует банкротство. Поэтому, если появилась информация о лишении лицензии, требуйте возместить часть полиса и заключайте договор с другой компанией.

Франшиза

Это обязательства застрахованного лица нести часть убытков за свой счет. Таким образом компании стараются избежать выплаты мелкого ущерба и последующего незначительного ремонта. Чем больше размер франшизы, тем дешевле стоимость полиса.

Франшиза бывает уловная и безусловная. При условной франшизе компания не несет ответственности если убыток не превысил определенной суммы. Страховщик оплачивает только большой ущерб.

При безусловной франшизе из ущерба всегда вычитается оговоренная сумма. Например, ущерб составил 300 тысяч рублей. Если в договоре указано, что франшиза составляет 10 тысяч, то выплатят 290 тысяч, а 10 тысяч придется оплачивать за свой счет.

Место ремонта по КАСКО

Страховые компании заключают договора с техническими центрами — как с официальными дилерами, так и со сторонними. При оформлении полиса ОСАГО заранее оговорено, в каких центрах станут ремонтировать машину в случае повреждения. Ремонт в центрах официальных дилеров обходится дороже, поэтому цена полиса выше.

Отказ в компенсации по КАСКО

В системе добровольного страхования правила могут отличаться, поэтому их нужно внимательно читать. Большинство компаний отказывает в случае, когда за рулем находился нетрезвый человек либо тот, кто не входит в список допущенных к управлению. Существует определенный срок, в течение которого необходимо сообщить о происшествии. Могут быть оговорены требования по риску на угон. Например, необходимо вернуть все ключи на машину. Раньше фигурировали требования об обязательном нахождении автомобиля ночью на охраняемой стоянке, но сейчас подобные пункты уже стали анахронизмом.

Автострахование делится на две большие части. Давайте рассмотрим, в чем разница КАСКО и ОСАГО. Это два совершенно разных страховых продукта. В первом случае страхование является добровольным. Главный объект – автомобиль, поэтому КАСКО относят к имущественному страхованию.

ОСАГО – обязательное страхование гражданской ответственности. Если же автолюбитель хочет застраховать свое здоровье или жизнь, то оформляется ДСАГО. Тогда независимо от виновника человек получит компенсацию за ущерб, причиненный его здоровью

В чем разница КАСКО и ОСАГО?

Владельцам полиса обязательного страхования можно не оформлять КАСКО, однако при получении второго избежать покупку первого не удастся. Различаются они не только объектом страхового возмещения, но и тем, что подлежит защите. Автогражданка направлена только на возвещения рисков, полученных в результате ДТП. Полис КАСКО может распространяться и на другие положения:

- угон,

- противоправные действия других людей в отношении авто,

- наезд на различные препятствия.

Получите компенсацию и в том случае, если машина пострадала из-за катаклизмов природы.

Если говорить простым языком, что такое ОСАГО и КАСКО и как они отличаются, необходимо отметить несколько тонкостей. Если при оформлении автогражданки и при возникновении ДТП выплата идет потерпевшей стороне, то в рамках различных программ КАСКО виновник тоже получит компенсацию на ремонт автомобиля.

Преимущества и недостатки

Защита от выплаты из кармана, если человек является виновником ДТП

Невозможность избежать страховки

Системы скидок за безаварийную езду могут отсутствовать

Потерпевшая сторона в обязательном порядке получает компенсацию

Возможность регресса при нарушении пунктов контракта

Обе стороны при ДТП получат компенсационные выплаты

Суброгация, если страхователь выступает причиной возникновения страхового случая

При расчете суммы страховки учитывается КБМ

В рамках страхования не учитывается ущерб по отношению к здоровью водителя

Может включать возмещение при причинении вреда здоровью и жизни. Обычно в рамках определенных программ

Чаще требуется необходимо оформить ДСГО, который обойдется в дополнительные капиталовложения.

Отсутствие выплат виновнику

Есть особые программы для водителей с большим водительским опытом

Стоимость полиса в несколько раз выше, чем при заключении договора ОСАГО.

Что такое КАСКО и ОСАГО простым языком: в первом случае страхуется машина, во втором – ответственность водителя. КАСКО позволяет получить выплату в различных ситуациях независимо от того, кто спровоцировал страховой случай. Оформляется не только на автомобили, но и на мотоциклы. На последние цена полиса может доходить до 100% от стоимости самого транспортного средства

Как происходит расчет

Все крупные страховые компании предлагают воспользоваться калькулятором, чтобы рассчитать стоимость выбранного пакета услуг. В 2018 году цена ОСАГО будет одинаковой у всех компаний, поскольку тариф устанавливается Центробанком РФ. Влияет на него КБМ, особенности автомобиля. Стоимость КАСКО может быть различной и зависит от:

- политики компании,

- предоставляемого пакета услуг,

- водительского стажа.

Отличия КАСКО и ОСАГО заключаются и в размере страховых выплат. При добровольном страховании сумма ограничивается стоимостью авто.

Отметим, что в последние годы цена на страхования теряет свои резкие границы. Человек, впервые оформляющий автогражданку, заплатит не на много меньше, чем при покупке полиса КАСКО. При этом цена компенсации зависит от степени износа авто. При добровольном страховании часто используется ремонт, а не денежная компенсация, а степень амортизации учитывается не во всех компаниях.

Что выбрать КАСКО или ОСАГО?

Многие спрашивают, если есть КАСКО нужно ли ОСАГО. Да, оно требуется в обязательном порядке. При отсутствии полиса автогражданки или при его просрочке инспектор ГИБДД обязательно накладывает штраф. Необходимость в КАСКО возникает только при возникновении страхового случая.

Если не знаете, что выбрать: КАСКО или ОСАГО, то прежде всего сделайте выбор в пользу второго. При желании получить компенсацию независимо от виновника аварии, а также при угоне, нанесении вреда машине злоумышленниками, не забудьте оформить полис добровольной страховки. Когда после аварии машине требуется полный ремонт, то чаще более выгодным будет КАСКО, чем выплата с учетом износа в рамках обязательного страхования.

Каждое обращение в компанию, где заключен полис КАСКО, приведет к увеличению его стоимости на следующий год. Есть и схожие стороны. Например, независимо от выбранной программы и компании, могут отказать в выплате компенсации, если водитель находился в состоянии алкогольного или наркотического опьянения.

3

1

1

0

0

Стоимость страхования автомобиля от угона и ущерба может вдвое вырасти или на столько же понизиться в зависимости от условий договора. Мы разобрали 12 основных способов оформить каско дешевле и не прогадать.

Оформить полис с франшизой

Это самая распространенная возможность застраховаться дешевле: заранее оговаривается сумма (франшиза), которая не будет выплачиваться при возникновении страхового случая. При небольшом ущербе (меньше размера франшизы) автовладелец устраняет повреждения полностью за свой счет. В прочих случаях страховка покрывает ущерб за вычетом франшизы, которую выплачивает автомобилист.

Мы сравнили стоимость страховки с франшизой в пяти популярных страховых компаниях. Для примера взяли четыре автомобиля разных ценовых категорий, в разной степени интересующих угонщиков.

| Модель и страховая стоимость | Лада Гранта, 300 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 20 400 | 13 868 | 12 181 |

| ВСК | 21 698 | 15 901* | 12 896 |

| Ингосстрах | 40 758 | 29 808 | 27 622 |

| РЕСО-Гарантия** | 12 033 | 8 095 | 7 136 |

| Согласие*** | — | — | 33 719 |

| Модель и страховая стоимость | Hyundai Solaris, 650 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 52 959 | 39 096 | 34 514 |

| ВСК | 57 681 | 46 815* | 38 861 |

| Ингосстрах | 49 919 | 37 164 | 35 889 |

| РЕСО-Гарантия** | 32 370 | 23 602 | 19 843 |

| Согласие*** | — | — | 77 000 |

| Модель и страховая стоимость | Volkswagen Tiguan, 2 000 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 71 927 | 54 615 | 44 620 |

| ВСК | 64 023 | 54 711 | 45 581 |

| Ингосстрах | 72 123 | 61 168 | 52 405 |

| РЕСО-Гарантия** | 45 819 | 32 656 | 27 537 |

| Модель и страховая стоимость | Toyota Land Cruiser, 3 500 000 руб. | ||

| Размер франшизы | 0 | 9 000 | 15 000 |

| АльфаСтрахование | 207 081 | 188 341 | 185 842 |

| ВСК | 208 387 | 186 787 | 157 334 |

| Ингосстрах | 267 412 | 248 967 | 232 982 |

| РЕСО-Гарантия** | 105 292 | 91 793 | 83 693 |

В таблицах приведены примерные расчеты стоимости страховки в городах-миллионниках (кроме Москвы и Санкт-Петербурга) для автомобилей 2017 года выпуска, водитель — один (мужчина, 35 лет, стаж вождения — 7 лет).

* Расчет для франшизы в 7500 руб.

** С учетом акции для владельцев, ранее страховавшихся в другой компании.

*** Без франшизы и с франшизой менее 15 000 руб. услуга не предоставляется.

Какие бывают франшизы?

Вместо фиксированной франшизы вам могут предложить динамическую, которая увеличивается с каждым новым страховым случаем. Например, при первом возмещении франшизы нет вообще, при втором она составляет 10 000 руб. или 10%, при третьем 30 000 руб. или 30% и т. д. Бывает и наоборот: агрегатная франшиза удерживается только при первом страховом случае, а при втором и последующих обращениях отсутствует либо становится меньше за счет удержанной суммы.

Отказаться от ремонта на официальных станциях

Страховаться только от угона и полной утраты автомобиля

Классическое страхование каско предполагает возмещение убытков как в случае угона, так и при любых повреждениях машины: от скола на стекле до тотального уничтожения. Одна из популярных альтернатив — страхование только от угона и полной гибели автомобиля. Таким вариантом часто пользуются те, чья модель принадлежит к числу часто угоняемых, а парковать ее ночью исключительно на охраняемых стоянках невозможно или слишком накладно.

Согласиться на ограничения по использованию автомобиля

Установить системы, следящие за местонахождением автомобиля и стилем вождения

Специалист страховой компании устанавливает в автомобиль устройство, отслеживающее местонахождение машины, скорость движения и стиль вождения. Обычно это происходит за счет компании. Ваше согласие на подобную слежку само по себе позволяет снизить стоимость полиса на несколько тысяч рублей, а дальше можно рассчитывать на дополнительные бонусы. Скажем, в течение трех месяцев система определила, что вы в самом деле очень аккуратный водитель (датчики зафиксировали в основном плавные ускорения и замедления). Это может стать поводом для отмены франшизы по действующему полису или для предоставления скидки или других поощрений в будущем. Кстати, за стиль вождения клиенту начисляются баллы, которые он может отслеживать через приложение в смартфоне и в зависимости от своих результатов корректировать собственную манеру езды.

Помимо прочего такие системы позволяют страховщику убедиться, что клиент соблюдает ограничения на эксплуатацию машины (если они есть). Также электроника сокращает расходы страховой на проверку данных о ДТП, поскольку информация об аварии фиксируется автоматически, что выражается в скидке на полис. Отсюда и скидка на каско.

Занизить стоимость автомобиля

Клиент порой может повлиять на оценочную стоимость автомобиля. В зависимости от возраста машины и ее оснащения одни владельцы стремятся вписать в страховку более крупную сумму, другие — менее. Во втором случае удается сэкономить на цене полиса каско, но в случае полной утраты страховое возмещение не обрадует. Кстати, этот вариант не подойдет для автомобилей, купленных в кредит. При оформлении полиса вы обязаны сообщить страховой, что машина куплена на заемные деньги, и страховая не разрешит оценивать модель ниже рынка. Банку нужно быть уверенным, что к нему вернутся все его деньги.

Установить хорошую противоугонную систему

Ограничить круг водителей

Купить полис онлайн

Оплатить полис 50/50

У некоторых страховщиков есть такое спецпредложение: при оформлении полиса оплачиваешь только 50% его стоимости. Если год пройдет без страховых случаев — то вторую половину можно не платить. А вот если хочешь получить страховую выплату, то сначала придется отдать недоплаченные 50%. Понятно, что мелкие повреждения дешевле будет устранять самому, а уже за серьезный ремонт заплатит страховая.

Сменить страховщика

Читайте также: