Кто такой страхователь в полисе каско

Обновлено: 30.06.2024

Страхование автомобиля в наше время стало необходимой процедурой. Неважно, какая у вас машина: она должна быть застрахована. ОСАГО, каско — для человека, который ни разу не сталкивался со страхованием авто, эти аббревиатуры ни о чём не говорят. Что это? Какое страхование считается обязательным? Как разобраться во всех нюансах?

Что такое ОСАГО: плюсы и минусы?

Уже из названия становится понятно, что ОСАГО — это обязательное страхование, от которого нельзя отказаться. Более того, без ОСАГО вы не имеете права выезжать на дороги общего пользования. Штраф за отсутствие полиса составляет 800 рублей.

ОСАГО — это полис страхования ответственности водителя, который убережёт вас от серьёзных финансовых потерь при наступлении ДТП. Если вы оказались виновником аварии, полис покроет ремонт повреждённого автомобиля пострадавшего в сумме до 400 тысяч рублей. Все действия по компенсации берёт на себя страховая компания. Есть и минус: за ремонт собственной машины вы заплатите самостоятельно. А при отсутствии полиса ОСАГО все расходы по ремонту автомобиля потерпевшего также лягут на вас.

Цена полиса формируется при помощи базовой ставки, ее размер чаще всего зависит от нескольких факторов:

- категория ТС;

- территория местонахождения (прописки) собственника ТС;

- стаж и возраст водителей, допущенных к управлению ТС;

- условие допуска водителей на право управления ТС – с ограничением или без ограничений водителей;

- период использования ТС;

- мощность двигателя (для легковых ТС);разрешенная максимальная масса (для грузовых ТС);

- количество пассажирских мест (для автобусов);

- цель использования ТС (личная, такси, пассажирские перевозки и др.);

- безаварийность.

Кроме того, при определении базовой ставки учитываются и иные поправочные коэффициенты, им перечень у всех страховщиков различается (например, продление это договора или новый договор, где оформляется договор (у самого страховщика, у агента или на сайте страховщика в Личном кабинете и др.))

Полис ОСАГО в большинстве случаев оформляют на год. Но страхователь вправе самостоятельно выбрать период использования ТС.

Для получения полиса ОСАГО вам потребуется действующая диагностическая карта (или техосмотр) автомобиля, если ваша машина (легковое ТС) старше четырех лет.

Что такое каско: плюсы и минусы?

Каско — это добровольное страхование автомобиля. Цена полиса каско может быть существенно выше, чем ОСАГО, но зато каско покрывает практически все виды ущерба:

- повреждения в ДТП;

- угон;

- поджог;

- хищение деталей автомобиля.

В отличие от ОСАГО, оформлять каско не обязательно, но такой полис даёт массу преимуществ: вам возместят ущерб даже тогда, когда вы сами оказались виновником происшествия, случайно задев машину на парковке.

Конечно, есть и минусы. Страхование по каско не регулируется отдельным федеральным законом, и ставки устанавливают страховые компании самостоятельно.

В чём разница между полисами?

Каско и ОСАГО — это два вида страхования автомобиля. Чем отличается один полис от другого? ОСАГО – полис страхования ответственности. Каско – полис страхования имущества. Дополнительное отличие – добровольность. Без ОСАГО вы ездить не можете, а без каско при желании можно обойтись.

Есть и другие отличия:

- Условия страхования по ОСАГО закреплены в федеральном законе. По каско страховые компании могут предложить свои условия.

- Стоимость полиса ОСАГО устанавливается федеральным законом и/или иными нормативными документами Регулятора, каско — страховщиком.

- С полисом ОСАГО при наступлении ДТП по вине водителя компенсацию получит только пострадавший, при наличии полиса каско — владелец автомобиля, даже если виновником стал именно он.

- Страховая компания может отказать вам в выдаче полиса каско. С ОСАГО такого не произойдёт.

Компенсации по каско и ОСАГО

При возникновении страхового случая для возмещения ущерба необходимо обратиться в вашу страховую компанию. Компенсация по ОСАГО зависит от вида причиненного ущерба. Если в аварии пострадали люди, компенсация составляет в пределах 500 000 рублей каждому пострадавшему. Такое ДТП нужно оформить в ГИБДД. Если ущерб причинён только автомобилю, сумма компенсации составляет в пределах 400 000 рублей.

С 2017 года получить страховое возмещение можно как в форме денежной суммы, так и путем ремонта на СТО.

Ущерб по полису каско возмещается двумя способами:

- Ремонт.

- Денежная компенсация. Сумму определяет страховая компания после экспертизы автомобиля.

Объём компенсации по каско зависит от условий, указанных в договоре страхования. В полисе могут быть отмечены ограничения на компенсации. Также полис может быть без ограничений, но в этом случае его стоимость будет существенно выше. Чем аккуратнее вы водите, тем дешевле обойдётся страховой полис.

Каско — страховой продукт, предназначенный для защиты застрахованного автомобиля на случай ущерба или хищения. В отличие от ОСАГО, каско не обязательный, а добровольный вид страхования. Каско обеспечивает финансовую защиту на случай угона, гибели транспортного средства или причиненного транспортному средству ущерба в результате событий, предусмотренных страховым полисом и правилами страхования. Как правило, страховой полис оформляется на год и сумма страхового покрытия соответствует рыночной стоимости автомобиля.

Разновидности каско

Выделяют четыре вида каско:

- Полное

- Частичное

- Агрегатное

- Неагрегатное.

Полное и частичное каско

Полное каско — самый популярный вид страхового полиса в этом сегменте. В случае, если авто приобретается в кредит, оформить можно только полное каско. Такая страховка отличается широким покрытием и высокой ценой относительно усеченных страховых продуктов по автокаско. Как правило, при страховании полного КАСКО страховая компания возмещает ущерб, причиненный транспортному средству в результате: ДТП (при этом не важно, кто является виновником аварии); пожара; стихийных бедствий; техногенной аварии; провала грунта; удара молнии; аварии инженерных сетей (коммуникаций); противоправных действий третьих лиц; наружного механического повреждения застрахованного транспортного средства животными; обвала мостов или тоннелей; падения инородных предметов; провала под лед. По полному каско владелец машины может также рассчитывать на возмещение в случае утраты транспортного средства из-за преступных действий третьих лиц (кража, угон, разбой, грабеж).

Для желающих сэкономить есть страховой продукт — частичное каско, для которого характерен ограниченный набор рисков, которые покрываются продуктом, например, возможно страхование только от риска ДТП по вине третьих лиц, или только на случай хищения транспортного средства и некоторых видов ущерба. В зависимости от оценки владельцем транспортного средства своих рисков он может выбрать тот или иной продукт или вариант покрытия. Страховщик будет покрывает только те события, которые включены в застрахованные по полису риски, во всех остальных случаях выплаты осуществляться не будут.

Агрегатное и неагрегатное страхование

Агрегатное и неагрегатное каско имеют особенности формирования страховых выплат.

Так, при агрегатном страховании каждая выплата автоматически уменьшает страховую сумму, то есть максимально возможный размер страховой выплаты по полису. Разберем пример. Эксперты оценили стоимость авто перед тем, как компания возьмет это транспортное средство на страхование, в 3 млн руб. В результате ДТП автомобиль получил повреждения на сумму 300 тысяч рублей, машина прошла ремонт. В том случае, если машину угонят, то страхователь получит возмещение в размере 2 млн 700 тыс. Если автовладелец — аккуратный водитель и обращается в страховую компании редко, то агрегатный полис для него выгоден.

Неагрегатное каско, напротив, предполагает полные компенсации без каких-либо ограничений: страховая сумма не уменьшается и максимально-возможный размер страховой выплаты не уменьшается. Владелец застрахованного транспортного средства может обращаться к страховщику неограниченное количество раз, но в рамках суммы, которая указана в договоре страхования.

Франшиза в страховании по автокаско

О возможности сэкономить на страховке с помощью франшизы мы писали ранее в статье, размещенной по ссылке. В любом случае, франшиза — условная, безусловная или динамическая — верный способ снизить стоимость автокаско.

Каско в рассрочку

Заплатить не всю стоимость полиса сразу, разбив ее на части — рассрочку предлагают многие страховщики. Самый распространённый ее вариант — 50 на 50, но возможна даже оплата раз в квартал.

При том, что рассрочка удобна для страхователей, стоит учесть, что цена страховки, если автовладелец не готов оплатить всю сумму сразу, становится немного выше.

В 2017 году в России было заключено почти 4 миллиона договоров каско. При этом эксперты утверждают: общая сумма страховых выплат за последнее время снизилась, а вот размер возмещения ущерба каждому конкретному страхователю, наоборот, существенно увеличился. Рассказываем, что еще нужно знать о полисе каско, если вы собираетесь застраховать свой автомобиль.

1. Каско — это не аббревиатура

Оговоримся сразу: каско не аббревиатура, а термин, принятый во всем мире. И в отличие от ОСАГО, писать это слово, используя заглавные буквы, — грубая ошибка.

2. Каско спасает не во всех случаях

Каско не покроет убытки в случае, если повреждения были нанесены умышленно, автомобиль был угнан, а им управлял пьяный водитель или человек без прав, а также, если ДТП произошло за пределами России. Зато каско выручит вас после аварии, даже если виновником признают вас. А вот второй пострадавший автомобиль восстановить при помощи каско не выйдет — здесь вам понадобится полис ОСАГО.

3. При покупке каско можно сэкономить

Вы сэкономите, если приобретете усеченный полис каско — правда, в этом случае страховая покроет убытки только в отдельных случаях, прописанных в договоре. Например, автомобиль можно застраховать только от угона или серьезных повреждений. При этом полис обойдется вам дешевле приблизительно на 20%.

4. По каско можно застраховать только новый (или почти новый) автомобиль

Страховые компании устанавливают возрастные ограничения на покупку каско. Конечно, речь идет о возрасте авто. Так, большинство страховщиков не продадут вам полис, если машина выпущена более 10 лет назад, а в некоторых компаниях оформить страховку нельзя на автомобиль старше семи лет.

КАСКО – это что такое? Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России.

КАСКО – это что такое? – часто спрашивают автомобилисты-новички. Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России. Первыми требовать страховать авто по КАСКО стали российские банки, внедряющие автокредитование в качестве одного из продуктов. Однако многие автовладельцы и сегодня задаются вопросом, стоит ли пользоваться услугами страховых компаний, поскольку не до конца понимают суть и функции добровольной страховки.

КАСКО представляет собой вид добровольной автостраховки (в отличие от ОСАГО, которое является обязательным для каждого собственника авто). Суть КАСКО заключается в защите транспортного средства от нанесения ущерба, угона самого авто или хищения внутреннего содержимого.

От чего страхует?

Чтобы разобраться, что покрывает КАСКО, необходимо внимательно изучить условия классического полиса, предлагаемого страховщиками. Если автомобиль будет угнан, страховая компания берет на себя ответственность за возмещение его стоимости. Однако следует понимать, что возвратят вам не ту сумму, которая указана в договоре в качестве экспертной оценки. Обязательно будет учтен амортизационный износ ТС.

В случае кражи отдельных запчастей автомобиля или элементов его внутреннего наполнения (автомагнитолы, системы кондиционирования и пр.) страховщик возьмет на себя ответственность по возмещению нанесенного ущерба. Расчет украденных комплектующих проводится по средней рыночной цене.

Аналогичным образом возместят ущерб, полученный авто в результате повреждений третьими лицами или под воздействием негативных погодных явлений. Страховое возмещение выплатят, если автомобиль был подожжен злоумышленниками, пострадал в ДТП по вине посторонних, был каким-либо образом испорчен (вандалы поцарапали кузов, разбили фары, выбили стекла и пр.).

Если вы заключали договор с франшизой, обязательно изучите условия по выплате компенсаций и разберитесь, что означает франшиза в КАСКО (условная и безусловная). Страховщики часто предлагают ее клиентам – использование франшизы позволяет снизить стоимость страховки, однако в ситуации наступления страхового случая компенсировать часть расходов страхователю не будут.

Обратите внимание! Каждая страховая компания предлагает клиенту договор КАСКО, составленный по стандартной форме. Однако перед подписанием вы обязаны его прочитать, задать вопросы по пунктам, которые вам не ясны. К примеру, следует учесть, что КАСКО страхование – это защита от ущерба. Но одна компания трактует ущерб только как повреждение в результате ДТП или при воздействии на авто третьих лиц. А ведь есть и такие компании, которые соглашаются застраховать авто от воздействия негативных погодных явлений и не только.

В выплате страховой компенсации откажут, если:

- о страховом случае клиент дает ложную информацию;

- на место происшествия не вызваны представители ГИБДД или полиция;

- клиент допустил грубое нарушение ПДД: оставил авто на месте аварии, проехал на запрещенный сигнал светофора и пр.;

- авария совершена в момент, когда человек находится за рулем в состоянии алкогольного опьянения;

- собственник машины сам повредил авто в целях получения денег по страховке и пр.

Как расшифровывается КАСКО?

Как выглядит полис КАСКО

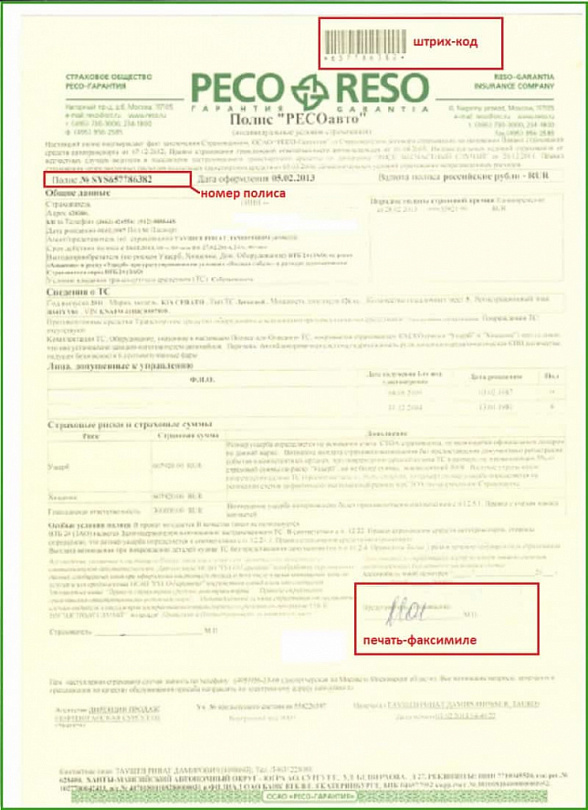

В отличие от ОСАГО к полисам КАСКО не предъявляются чрезмерно жесткие требования. Каждый страховщик сам принимает решение о внешнем виде документа. Большинство крупных компаний оформляют страховку на фирменном бланке. Есть два ключевых момента, на которые следует обратить внимание:

- наличие на полисе штрих-кода (в нем содержится информация о страхователе);

- наличие индивидуального номера договора.

Что представляет собой полное КАСКО

Страховые компании предоставляют клиентам услуги полного и частичного страхования по КАСКО. Важно понимать, в чем преимущества полного КАСКО и что в него входит, прежде, чем отказываться от него в пользу более дешевого частисного варианта. Выбор программы зависит исключительно от пожеланий клиента. Ориентироваться следует на то, каким рискам больше всего подвержено ТС. Если, к примеру, вы часто оставляете машину на неохраняемых стоянках, следует обязательно защитить ее от угона. Если недавно сели за руль и не уверенно чувствуете себя на дорогах, лучше покупать полис, предусматривающий защиту от ущерба. Проживаете в неблагополучном районе? Обязательно включите в полис защиту от возможного поджога или других типов повреждений третьими лицами. Ведь что такое КАСКО на машину, как не возможность минимизировать финансовые потери в случае ее повреждения или угона?

Что покрывает КАСКО, если вы покупаете полный полис

Полное КАСКО предусматривает возможность защиты авто:

- от всевозможных ДТП (вне зависимости от того, кто будет признан виновным в аварии);

- повреждений в ДТП, которые привели к полной конструктивной гибели машину (авто признано не подлежащим ремонту);

- повреждения в результате неблагополучных погодных условий (падения дерева, сосулек, попадания молнии, нанесение вреда корпусу при сильном граде и пр.);

- хищения или угона машины;

- порчи транспортного средства вандалами (повреждения стекол, фар, кузова, умышленный поджог и пр.);

- падения машины с высоты или ее опрокидывания;

- столкновения с животными.

Некоторые компании при полном КАСКО предоставляют даже услуги бесплатного выезда аварийного комиссара, менеджера страховщика, предоставления эвакуатора, помогают клиенту, вызывая на место аварии такси, предлагают подменный транспорт на период ремонта и не только.

Стоимость такого полиса будет варьироваться в зависимости:

- от возраста собственника авто;

- стажа его вождения (согласно дате выдачи водительского удостоверения);

- марки машины, модели, года ее выпуска;

- технических возможностей транспортного средства;

- наличия или отсутствия системы сигнализации и других противоугонных устройств;

- стоимости машины (с учетом ее возраста и пробега);

- количества водителей, которые допущены к управлению автомобилем.

Полное КАСКО стоит дороже частичного полиса, но покрывает гораздо больше возможных рисков. Частичные программы добровольного страхования помогают защитить только от некоторых видов рисков: к примеру, только от угона, от угона и повреждений в результате ДТП, произошедших не по вине владельца полиса. Но такие программы не предполагают финансовой компенсации в ситуации, если машина повреждена в результате несчастного случая, попала в стихийное бедствие, пострадала от воздействия погодных факторов.

Обязательно ли покупать КАСКО

Однозначный ответ – нет. В том и состоят различия КАСКО и ОСАГО: второй вид страхования является обязательным для всех собственников автомобильного транспорта. А использование КАСКО – добрая воля каждого. Хотя автовладельцы, понимая, как работает КАСКО, предпочитают все же страховать свою машину. В обязательном порядке страховать машину от угона и ущерба также требуют российские банки, предоставляющие кредиты на покупку авто.

Стоит ли оформлять КАСКО?

Решение о том, нужно ли КАСКО водителю или нет, каждый принимает самостоятельно. У такого типа страхования есть преимущества:

1. Страховка, покрывающая ущерб, нанесенный авто в результате аварии, неправомерных действий вандалов, негативных погодных условий – способ подстраховать себя финансово. Каждый автовладелец знает, какими расходами может обернуться необходимость ремонтировать ТС. Страховые выплаты в этой ситуации – способ защиты.

3. Использование КАСКО часто позволяет застраховаться от хищений – воровства из салона системы сигнализации, магнитолы и пр.

4. Решение о том, какие пункты включить в страховой договор, принимает клиент. Водитель определяет, от каких рисков будете страховать ТС. От этого зависит стоимость договора. Если полное КАСКО оплатить нет возможности, можно застраховаться только от наиболее вероятных рисков.

5. Страхователь сам принимает решение, в каком виде получить компенсацию – деньгами или бесплатным обслуживанием на автосервисе. КАСКО – это защита собственника машины и его транспорта от внештатных ситуаций.

Страховой рынок предлагает много различных продуктов каско, встречаются предложения, наполненные разнообразными рисками и услугами или, наоборот, с очень суженным покрытием. Стоимость договора каско составляет достаточно серьезную сумму и зависит от множества параметров, которые одному страхователю жизненно необходимы, а для другого не имеют никакого значения. Как выбрать необходимую именно вам услугу и сэкономить?

1. Определение причин приобретения каско

Самым первым шагом является определение причины, которая побудила потенциального страхователя заняться выбором данного вида страхования. Если необходимость возникла вследствие возложения банком или иным держателем залога, обязанности по заключению договора каско на владельца автомобиля, то в первую очередь необходимо изучить требования, которые выдвигает держатель залога к такому договору. Требования могут не допускать использования инструментов, позволяющих снизить стоимость полиса (например, использование франшизы). Если решение о необходимости заключения договора каско не обусловлено внешними требованиями или требования предполагают достаточную вариативность, то необходимо оценить, какие же риски угрожают вашему автомобилю. Желательно оценивать эти риски перед приобретением автомобиля, что в некоторых случаях позволит существенно сэкономить на стоимости каско.

2. Оценка существующих рисков

Оценка существующих рисков сильно варьируется в зависимости от марки/модели автомобиля, условий его хранения и эксплуатации, водительского опыта лиц, которые будут управлять автомобилем, а также размера потенциального ущерба, при котором страхователь будет готов потратить определенное время на взаимодействие со страховщиком в рамках процедуры урегулирования убытков.

2.1. Оценка риска угона

2.2. Оценка риска повреждения

Страхователь должен оценить не только вероятность попадания им или другим водителем в ДТП по собственной вине (для оценки можно использовать историю подобных случаев), но и вероятность повреждения автомобиля другими водителями или третьими лицами. Например, при постоянном хранении автомобиля на придомовой парковке такая вероятность значительно выше, чем при хранении в гараже или на закрытой стоянке. Также стоит учесть, что, какой бы опытный ни был водитель, чем больше он проезжает на автомобиле в год, тем выше вероятность реализации риска ДТП. У ряда определенных марок автомобилей существенны риски хищения отдельных деталей, так как при значительной стоимости они легко демонтируются. О подобных фактах проще всего узнать на клубных сайтах соответствующих марок. При оценке риска повреждений желательно составить представление о стоимости работ по устранению повреждений и стоимости запасных частей, наиболее подверженных риску повреждения (бамперы, фары, лобовое стекло и другие наружные элементы автомобиля). Некоторые марки автомобиля при не самой высокой стоимости самого автомобиля отличаются высокой стоимостью запасных частей и работы, что, безусловно, отражается и на стоимости полиса каско. Таким примером могут служить некоторые автомобили японских производителей, стоимость каско для которых исторически выше рынка.

Если страхователь оценивает риски повреждения автомобиля по своей вине в ДТП как незначительные (не более одного случая в несколько лет), то ему стоит обратить внимание на специальные программы каско для опытных водителей, предварительно внимательно ознакомившись с сутью этих программ.

Водителям, не имеющим опыта управления, желательно не ориентироваться на специальные программы и на первое время приобретать широкое покрытие, которое желательно расширить и риском ДСАГО, так как существующего лимита по ОСАГОможет не хватить даже при не самом существенном повреждении дорогостоящего автомобиля.

Включение риска страхование водителя и пассажиров от несчастных случаев полностью зависит от желания страхователя. При этом стоит учитывать, что при предложении включения таких рисков в договор каско страховщики обычно привязывают страховые случаи к случаям повреждения автомобиля.

3. Определение готовности к удержанию части риска на себе

4. Определение оптимальной формы возмещения и параметров для расчета размера убытка

5. Оценка возможности заявлять без справок

Многими страховщиками возможность заявления ущерба без справок предоставляется в том или ином виде. Часто такая возможность сформулирована со множеством ограничений, несоблюдение которых может повлечь отказ в выплате возмещения полностью или как минимум в превышении согласованного условием объема повреждений (например, можно заявлять только повреждения, которые устраняются окраской, а для устранения заявленных повреждений необходимы ремонт или замена; можно заявлять убытки не более 10 тыс. рублей, а устранение повреждений обойдется в 15 тыс. рублей). Иногда такая возможность может быть очень удобной, но если она предоставляется за дополнительную плату, нужно внимательно изучить условия и оценить необходимость в совокупности с другими условиями договора (например, если по договору установлена франшиза 10 тыс. рублей, то условием обращения без справок в большинстве случаев воспользоваться не удастся).

6. Оценка необходимости включения дополнительных сервисных опций

Услуга по эвакуации автомобиля бесплатно включена в стоимость каско у многих страховщиков. Если услуги аварийного комиссара и сбора документов из компетентных органов предоставляются за дополнительную плату, решение о целесообразности таких затрат принимается страхователем. Часто реализация подобных услуг только увеличивает время урегулирования убытка и не предоставляет никакой дополнительной помощи. Если страхователь не ожидает большого количества страховых случаев в период действия договора, то приобретение услуги нецелесообразно, так как при необходимости услугу можно приобрести самостоятельно. Аналогичный совет применим к услугам предоставления такси, аренды автомобиля и юридической помощи.

7. Сравнение стоимости. Оценка необходимости рассрочки

Когда страхователь определился с составляющими полиса каско, соответствующими его потребностям, остается рассчитать стоимость такой услуги и выбрать подходящего страховщика. Многие страховщики предоставляют возможность расчета стоимости каско на своих официальных сайтах. Производить ряд расчетов на сайтах нескольких страховщиков, заполняя фактически идентичные данные, достаточно трудоемко. Задачу позволит упростить калькулятор каско, в котором по заданным параметрам возможно произвести расчеты сразу в нескольких страховых компаний и сравнить их ценовые предложения. Если страхователь окончательно не определился с необходимостью ряда параметров, рекомендуется произвести расчет с их включением и определяться исходя из разницы в стоимости. Здесь же можно задать возможность оплаты страховой премии в рассрочку. Использование рассрочки может увеличить стоимость полиса и влечет возникновение рисков прекращения договора страховщиком при просрочке уплаты очередного страхового взноса.

8. Выбор страховщика. Анализ возможных дополнительных требований страховщика к договору

После определения параметров договора и наиболее подходящих ценовых предложений потенциальному страхователю необходимо осуществить выбор страховщика, что является особенно важным по добровольным видам страхования, в которых действующим законодательством, в отличие от обязательных видов страхования, не предусмотрены никакие виды компенсаций страхователю в случаях отзыва лицензии или банкротства страховщика.

Ниже перечислены параметры, которыми следует руководствоваться при выборе страховщика каско.

· Лояльность страховщика. При анализе страховщика по параметру лояльность необходимо оценить правила страхования на широту покрываемых рисков и изучить отзывы действующих страхователей о том, насколько качественно страховщик урегулирует убытки. При анализе отзывов желательно применять их к действующим условиям страхования страховщика и понять, насколько точно страховщик исполняет эти условия, а не возможные представления о каско лиц, написавших отзыв.

· Наличие у страховщика договорных отношений со СТОА, необходимой вам, и большим количеством СТОА в принципе. Отсутствие большого количества договорных отношений со СТОА обычно характеризует страховщиков, только начинающих развивать каско, либо страховщиков, с которыми СТОА расторгли договоры ввиду частого невыполнения обязательств по договорам со стороны страховщика.

На сегодняшний день сложилась ситуация, когда требование к надежности страховщика является наиболее значимым, так как в тренде последней судебной практики значительно проще взыскать невыплаченное или недоплаченное страховое возмещение со страховщика, присутствующего на рынке, чем пытаться что-то получить со страховщика, у которого отозвали лицензию или которого признали банкротом.

После выбора оптимальных условий договора каско и подходящего страховщика необходимо убедиться, что страховщик при заключении договора не выдвинет дополнительных требований, к которым могут относиться оборудование автомобиля противоугонными системами или определенные условия по хранению или эксплуатации автомобиля. Требования отражаются непосредственно в страховом полисе. Если никаких неожиданностей не обнаружено, можно заключать договор и производить оплату.

9. У кого лучше приобрести договор каско – у страховщика, страхового брокера или страхового агента?

Заключать договор при условии добросовестного действия всех сторон можно как непосредственно в офисе страховой компании, так и посредством страховых агентов и страховых брокеров. Страховые агенты или брокеры могут оказать помощь в подборе оптимального предложения среди нескольких страховых компаний, а также предоставить дополнительную скидку за счет своего вознаграждения. При покупке полиса через посредника необходимо уточнить у страховщика, имеются ли у него договорные отношения с данным контрагентом и не числится ли полис, который предполагается оформить, в списке утерянных или похищенных.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Читайте также: