Нужна ли зеленая карта если есть каско

Обновлено: 02.07.2024

Владельцы застрахованных автомобилей иногда выезжают на своих транспортных средствах за пределы Российской Федерации. Это может быть деловая поездка или просто отдых в других странах мира. В таких случаях особенно важно иметь надежную защиту от дорожных рисков – повреждение или угон автомобиля случаются и там.

Важно знать, что страховка каско действует только на территории страхования, в большинстве случаев которой является Россия. Иногда данная территория расширяется до стран Содружества независимых государств (СНГ) и Европейского Союза. Обратите внимание на соответствующий пункт договора.

Увеличение территории действия страховки можно произвести на срок от нескольких дней до нескольких месяцев, выбрать одно или группу государств, а также перечень страхуемых рисков (повреждение, угон, хищение) – в зависимости от этих условий будет рассчитана цена полиса.

Не стоит забывать и о другой части вопроса – страховании автогражданской ответственности (аналоге ОСАГО). Помимо неприятностей с вашим автомобилем, могут возникнуть ситуации, когда вы окажитесь виновником дорожно-транспортного происшествия, и ущерб пострадавшим должны будете заплатить из собственного кармана. Страховка ОСАГО в таких случаях не поможет – она действует строго на территории России.

Когда речь идёт о страховании в других странах мира, нужно ориентироваться на законодательство, которое там действует. Если существует требование обязательного страхования, то, как правило, страховку можно приобрести на границе государства. Добровольную страховку (аналог каско) можно купить у местных страховых компаний.

Совет Сравни.ру: В ряде случаев за границей машину выгоднее арендовать на месте. Стоит это удовольствие от 20 долларов в день. Как правило, страхование уже входит в стоимость аренды авто.

Сроки проведения акции: с 01.01.2022 по 31.12.2022 г.

Набор продуктов КАСКО

АВТОЗАЩИТА - это недорогая, но надежная защита Вашего автомобиля и установленного на нём дополнительного оборудования от повреждения или гибели в результате ДТП и иных, наиболее востребованных рисков. Такой полис подойдет опытным автолюбителям, которые уверены в своих навыках на дороге.

- повреждение или гибель застрахованного ТС и установленного на нём ДО в результате ДТП, произошедшего по вине участников ДТП иных, чем Водитель ТС, управлявший застрахованным ТС в момент ДТП, при условии, что хотя бы один участник ДТП, по вине которого оно произошло, установлен, отсутствует вина в ДТП (в том числе обоюдная) Водителя ТС, и у виновника ДТП отсутствует действующий договор ОСАГО;

- повреждение или гибель застрахованного багажа вследствие событий, произошедших с застрахованным ТС в течение периода страхования;

- гибель или утрата застрахованных личных вещей (документов и ключей).

Дополнительно покрытие включает компенсацию затрат до 6 000 руб. по эвакуации ТС с места ДТП до места стоянки или ремонта, если ТС не может передвигаться своим ходом или водитель ТС получил травмы, не позволяющие ему управлять ТС.

- повреждение или гибель застрахованного ТС и установленного на нём ДО в результате ДТП, произошедшего по вине участников ДТП иных, чем Водитель ТС, управлявший застрахованным ТС в момент ДТП, при условии, что хотя бы один участник ДТП, по вине которого оно произошло, установлен, отсутствует вина в ДТП (в том числе обоюдная) Водителя ТС, и у виновника ДТП отсутствует действующий договор ОСАГО;

- повреждение или гибель застрахованного багажа вследствие событий, произошедших с застрахованным ТС в течение периода страхования;

- гибель или утрата застрахованных личных вещей (документов и ключей);

- возникновение непредвиденных расходов Страхователя (Застрахованного лица) на оплату услуг такси или каршеринга вследствие наступления в течение срока страхования страхового случая.

Дополнительно покрытие включает компенсацию затрат до 6 000 руб. по эвакуации ТС с места ДТП до места стоянки или ремонта, если ТС не может передвигаться своим ходом или водитель ТС получил травмы, не позволяющие ему управлять ТС

- повреждение или гибель застрахованного ТС и установленного на нём ДО в результате ДТП, произошедшего по вине участников ДТП иных, чем Водитель ТС, управлявший застрахованным ТС в момент ДТП, при условии, что хотя бы один участник ДТП, по вине которого оно произошло, установлен и отсутствует вина в ДТП (в том числе обоюдная) Водителя ТС, и у виновника ДТП имеется действующий договор ОСАГО;

- повреждение или гибель застрахованного багажа вследствие событий, произошедших с застрахованным ТС в течение периода страхования;

- гибель или утрата застрахованных личных вещей (документов и ключей);

- возникновение непредвиденных расходов Страхователя (Застрахованного лица) на оплату услуг такси или каршеринга вследствие наступления в течение срока страхования страхового случая;

- повреждение (гибель) застрахованного ТС или утрата его отдельных частей, деталей, узлов и агрегатов, произошедшее в период страхования в результате стихийных бедствий, поименованных в правилах страхования.

Дополнительно покрытие включает компенсацию затрат до 6 000 руб. по эвакуации ТС с места ДТП до места стоянки или ремонта, если ТС не может передвигаться своим ходом или водитель ТС получил травмы, не позволяющие ему управлять ТС.

Ущерб - повреждение (гибель) застрахованного ТС или утрата его отдельных частей, деталей, узлов и агрегатов, произошедшие в период действия Договора страхования в результате: ДТП, стихийного бедствия, пожара, взрыва, падения инородных предметов, противоправных действий третьих лиц и т.д.

Хищение (Угон) — утрата застрахованного ТС в результате события, квалифицированного правоохранительными органами в соответствии с Уголовным кодексом Российской Федерации как кража, грабеж, разбой или неправомерное завладение ТС без цели хищения (угон).

Дополнительное покрытие включает:

Гражданская ответственность - наступление гражданской ответственности Застрахованного лица, по обязательствам, возникающим вследствие причинения вреда имуществу граждан, имуществу юридических лиц, муниципальных образований, субъектов Российской Федерации или Российской Федерации при использовании застрахованного ТС.

Несчастный случай – включает в себя совокупность таких рисков, как: травма в результате ДТП, инвалидность в результате ДТП и смерть в результате ДТП.

Транспортные расходы - возникновение непредвиденных расходов Страхователя (Застрахованного лица) на оплату услуг такси или каршеринга вследствие наступления в течение срока страхования страхового случая.

Внесение изменений и расторжение договора

Подать заявление на внесение изменений и об отказе от Полиса с реквизитами для перечисления денежных средств Вы можете следующим образом:

- в полном размере, при отказе от Договора до даты начала действия страхования;

- с удержанием Страховщиком части страховой премии пропорционально сроку действия страхования в днях, при отказе от Договора после даты начала действия страхования.

Порядок действий при ДТП и заявлении о страховом случае

Действия страхователя (застрахованного) в случае ДТП в соответствии с требованиями п. 2.5 и 7.2 ПДД РФ:

- Немедленно остановите транспортное средство (далее - ТС) и включите аварийную световую сигнализацию.

- Заглушите двигатель, покиньте ТС и наденьте жилет или куртку со световозвращающими полосами.

- Выставьте знак аварийной остановки по направлению движения (не менее 15 м до места дорожно-транспортного происшествия в населенном пункте и не менее 30 м вне населенного пункта). Если знака аварийной остановки недостаточно для ограждения места, где расположены предметы, имеющие отношение к ДТП (осколки стекол, обломки бампера и т.п.), то для ограждения этой территории рекомендуется использовать подручные предметы - ведро, пакет, огнетушитель и пр.

- Если в ДТП есть пострадавшие, требуется немедленно вызвать бригаду скорой помощи по тел. 103 (скорая помощь), 112 (МЧС) бесплатно, в том числе в роуминге. Согласуйте свои действия и следуйте указаниям специалистов.

- К следующим шагам следует переходить только удостоверившись, что никому из участников ДТП не угрожает опасность.

- Сфотографируйте или снимите на видео поврежденные ТС, их расположение и номерные знаки, а также объекты местности вокруг. Стоит зафиксировать все, что имеет отношение к ДТП: тормозной путь, состояние дороги, отвалившиеся детали.

- Оцените серьезность случившегося ДТП, чтобы понять, можно ли оформить ДТП по европротоколу или потребуется вызывать на место сотрудников ГИБДД.

Когда можно оформить ДТП по Европротоколу:

Оформление Европротокола в зависимости от условий и суммы ущерба:

Рекомендации по заполнению Извещения о ДТП (и по ЕП и при ГИБДД):

Куда обратиться при возникновении ущерба от стихийных бедствий:

При стихийном бедствии необходимо обратиться в территориальные органы Федеральной службы по гидрометеорологии и мониторингу окружающей среды РФ и/или МЧС РФ, а при невозможности – в местный орган исполнительной власти.

Необходимо предоставить описание природных явлений на дату наступления события, имеющего признаки страхового случая, в районе происшествия.

К сожалению, шаблона документа, который в таких случаях оформляют территориальные органы Федеральной службы по гидрометеорологии и мониторингу окружающей среды РФ и/или МЧС РФ, местный орган исполнительной власти - нет.

Обращение к сотрудникам полиции, в т.ч. участкового требуется для фиксации перечня повреждений ТС, т.к. в документах МСЧ/ Гидромецентра такого перечня нет.

Общие вопросы по КАСКО

Что такое КАСКО?

КАСКО – один из самых востребованных видов страхования.

Это страхование автомобиля от хищения/угона и повреждений, включая ДТП, повреждений оставленного на парковке автомобиля, попадания инородных предметов из-под колес других машин, падения деревьев, противоправных действий третьих лиц, стихийных бедствий и многого другого.

Главное достоинство КАСКО заключается именно в комплексной защите от самых разных бед.

Каждая программа автострахования КАСКО позволяет застраховаться от широкого спектра страховых рисков. Для удобства клиента присутствует возможность выбора различных опций для формирования условий страхования, наиболее актуальных именно для Вашего автомобиля и типа эксплуатации.

Что такое электронное КАСКО?

Электронный договор (полис) — это полис КАСКО, оформленный не на бумажном носителе, а в электронном виде. Отличие электронного КАСКО от бумажного полиса только в способе оформления.

Можно ли оформить КАСКО в рассрочку?

Можно. За некоторым исключением большинство страховых продуктов по КАСКО можно купить в рассрочку при условии, что договор страхования заключается на срок не менее года. Конкретные условия предоставления рассрочки определяются в зависимости от условий договора.

Можно ли купить КАСКО, если я еще не поставил на учет автомобиль?

Да, можно. Ограничений, связанных с регистрационным учетом автомобиля в ГИБДД, в Сбер страховании нет.

Могу ли я вписать водителя в полис КАСКО после заключения договора?

Список водителей, допущенных к управлению, может быть изменен после заключения договора страхования. Может потребоваться пересчет страховой премии в зависимости от возраста/стажа и других факторов. При этом, список водителей – это существенное условие договора страхования, которое может быть изменено только по соглашению сторон.

Что делать, если произошел страховой случай?

Какие исключения из страхового покрытия предусмотрены по КАСКО?

Выплаты по страховым случаям не осуществляются, если в момент получения повреждений за рулем автомобиля находился человек, не указанный в договоре страхования в качестве лица, допущенного к управлению. Не компенсируется ущерб, возникший в результате эксплуатации технически неисправного автомобиля. Существуют и другие исключения, подробно описанные в договоре и Правилах страхования.

Можно ли расторгнуть договор КАСКО после продажи автомобиля?

Да, можно, но такое право имеется у лица, которое приобрело застрахованный автомобиль. После продажи застрахованного автомобиля все права и обязанности по действующему договору КАСКО переходят к новому собственнику.

Договор страхования возможно расторгнуть до продажи автомобиля, в этом случае часть уплаченной страховой премии будет возвращена страхователю.

Что делать, если произошел страховой случай?

При ДТП:

При противоправных действиях 3-х лиц:

При пожаре или взрыве:

При стихийных бедствиях:

При Хищении, Угоне:

ВАЖНО. При получении документов из компетентных органов обязательно проверьте полное и правильное заполнение всех необходимых позиций (отсутствуют разночтения, незаверенные исправления и т.д.).

За I квартал 2021 года продажи новых легковых автомобилей и легких коммерческих транспортных средств в России снизились на 2,8% по сравнению с аналогичным периодом 2020 года (на 11 196 проданных единиц меньше — до 387 322 единиц), говорится в отчете комитета автопроизводителей АЕБ. А чем менее доступным становится авто, тем больше хочется его обезопасить. Тем более если купили его в кредит. Застраховать машину по договору имущественного страхования каско сейчас не проблема — предложений таких полисов на рынке великое множество. Условно их можно разделить на три группы: каско с полным покрытием, мини-каско и каско с франшизой. Главное, вовремя в них разобраться, чтобы не платить за полис лишние деньги.

Минимум от мини-каско

Самый бюджетный вариант каско, конечно же, мини. Впервые оно появилось в 2006 году, а более массовым продукт стал только в 2014-м, когда мотивированные непростой ситуацией на рынке и желанием сохранить клиентскую базу страховщики разрабатывали усеченные продукты. Мини-каско покрывало только риск ущерба при ДТП, а другие риски — вроде угона, хищения и ущерба от стихийных бедствий — не входили в перечень страховых. В современной версии мини-каско не слишком изменилось. Хотя все зависит от страховщика.

Собери сам

Проведенный в марте опрос автомобилистов показал, что 86% хотели бы иметь возможность самостоятельно выбирать перечень рисков, страхуя транспортное средство по каско. Из них, например, защитить авто от угона хотели бы 33%, столько же предпочли бы компенсировать средства от ущерба при ДТП по собственной вине, чуть меньше (19%) — по вине третьих лиц. Некоторые участники опроса (15%) хотели бы включить в страховое покрытие риск полной гибели автомобиля.

Но чем разнообразнее опции и гибче условия продукта, тем он дороже.

Цена имеет значение

Цена полиса остается главным аргументом в пользу его покупки. Средняя стоимость полного каско колеблется в диапазоне 3—5% от цены автомобиля. Для некоторых особенно проблемных с точки зрения угона или ремонта моделей она может превышать 7%. Мини-каско в этом плане значительно выигрывает, потому что его цена в разы ниже.

Каско с франшизой vs мини-каско

Франшиза — это часть убытков, которую при наступлении страхового случая возмещает не страховая компания, а сам страхователь. Полный полис каско на автомобиль стоимостью 3,5 млн рублей обойдется собственнику в среднем в 170 тыс. рублей, а с франшизой (в зависимости от ее вида) — в среднем в 100 тыс. рублей, мини-каско — в сумму значительно меньшую. Но по привлекательности для потребителя мини-каско может уступать базовому каско с франшизой, считают эксперты.

Где выгоднее покупать?

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

КАСКО – это добровольный вид страхования автомобилей от ущерба, хищения или угона. Страховка дорогая, поэтому не все водители могут ее приобрести. Но специалисты говорят, что КАСКО окупает себя, и советуют оформлять ее. Так ли это? Какие преимущества дает КАСКО и в чем его минусы? Давайте разбираться.

.jpg)

Плюсы и минусы КАСКО для новых и б/у авто

Главное преимущество полиса КАСКО – большой список страховых случаев. Он распространяется на следующие риски:

- Угон. Если машину похитили и правоохранительные органы не могут ее найти, то страховая компания выплатит стоимость авто, прописанную в полисе.

- Тотальные повреждения. Если автомобиль пострадал в аварии, от действий третьих лиц и других факторов, владелец вернет по страховке полную стоимость машины.

- Небольшие царапины и повреждения. Этот риск особенно актуален для дорогих автомобилей, ремонт которых обходится дорого. Если работы производились не один раз, ценник может приравняться к годовой стоимости КАСКО. Проще купить полис и восстановить авто по страховке.

- Повреждения лобового стекла. Если лобовое стекло разбилось, покрылось сколами или трещинами, владелец автомобиля может рассчитывать на ремонт и замену за счет страховщика.

- Повреждения, полученные из-за стихийных бедствий. Водитель может рассчитывать на выплаты, если авто пострадало из-за бури, града, наводнения, землетрясения или урагана. Также в страховые случаи входит падение сосулек и деревьев, приведших к повреждению авто.

- Повреждения, полученные от действий третьих лиц. Если машину специально поцарапали, облили краской или помяли, страховщик компенсирует ущерб владельцу ТС. Сюда же относятся повреждения, полученные при попытке угона.

- Возгорание автомобиля. Пожар, поджог, взрыв рядом с парковкой или стихийное бедствие, которое вызвало возгорание ТС, считаются страховыми случаями по КАСКО. Но если машина загорелась от замыкания электропроводки, то не все компании компенсируют ущерб.

- Кража отдельных деталей машины: фар, колес, зеркал, элементов салона и проч.

Второй плюс добровольного страхования – компенсация убытков, даже если авария произошла по вине владельца полиса. Средствами со страховки владелец может распорядиться по своему усмотрению. Он может взять другой автомобиль или потратить деньги на иные нужды.

И еще одно преимущество КАСКО – срок исковой давности. Если владелец не смог оформить документы по выплатам или сумма выплаты его не устроила, он может подать иск в течение двух лет. Срок исковой давности начинается с момента наступления страхового случая.

- Высокая стоимость. В дополнение к полису страховщики навязывают страхование жизни пассажиров или животных. Если на машине нет противоугонного устройства, ценник может вырасти в несколько раз.

- Если за весь срок не произошло происшествий, деньги, отданные за полис, становятся чистой прибылью страховщика.

- Сумму выплаты могут снизить, а то и вовсе отказать в компенсации, например, если водитель был нетрезв или передал управление другому человеку.

- Стандартные условия у страховых чаще всего распространяются на заводское оборудование. За защиту нештатных элементов: дополнительной оптики, мультимедийной системы, колес и проч., – придется доплачивать.

- Если страховая обанкротится, полис прекратит свое действие. Возмещать средства, как в случае с ОСАГО, РСА не будет.

Агенты страховых фирм заинтересованы в продажи полисов. Они могут наобещать то, чего по факту не будет, или скроют информацию о текущих акциях и скидках, которые позволили бы сэкономить на покупке полиса.

При наступлении страхового случая водители часто сталкиваются с бюрократией. Приходится собирать много бумажек – если хотя бы одна будет отсутствовать, придется начинать все заново.

Каким автомобилям нужен КАСКО

.jpg)

Оперируя большим количеством рисков, автоэксперты советуют оформлять КАСКО покупателям новых авто, особенно дорогостоящих, кредитных или часто угоняемых. Если наступит страховой случай, водитель может рассчитывать на компенсацию средств, затраченных на приобретение машины.

Что касается подержанных автомобилей, то тут стоит смотреть на возраст и состояние ТС. Если машина недорогая и старше семи лет, покупать страховку не стоит, так как:

- стоимость полиса может превысить ценник машины;

- сумму выплаты уменьшат из-за износа автомобиля.

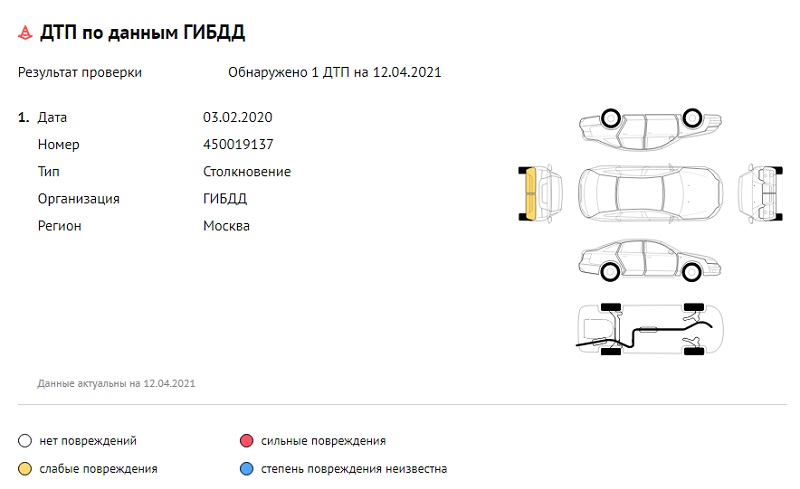

В расчетах ремонтных работ есть калькуляции по замене переднего бампера и переднего крыла справа.

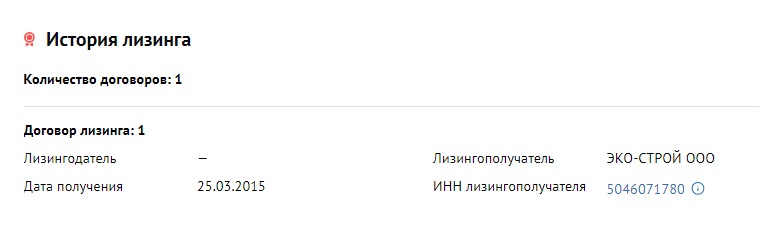

Если повреждения не сильные и договор лизинга закрыт, машину можно взять.

Если при регистрации будет отсутствовать документ, подтверждающий закрытие лизингового договора, ГИБДД откажет в оформлении автомобиля.

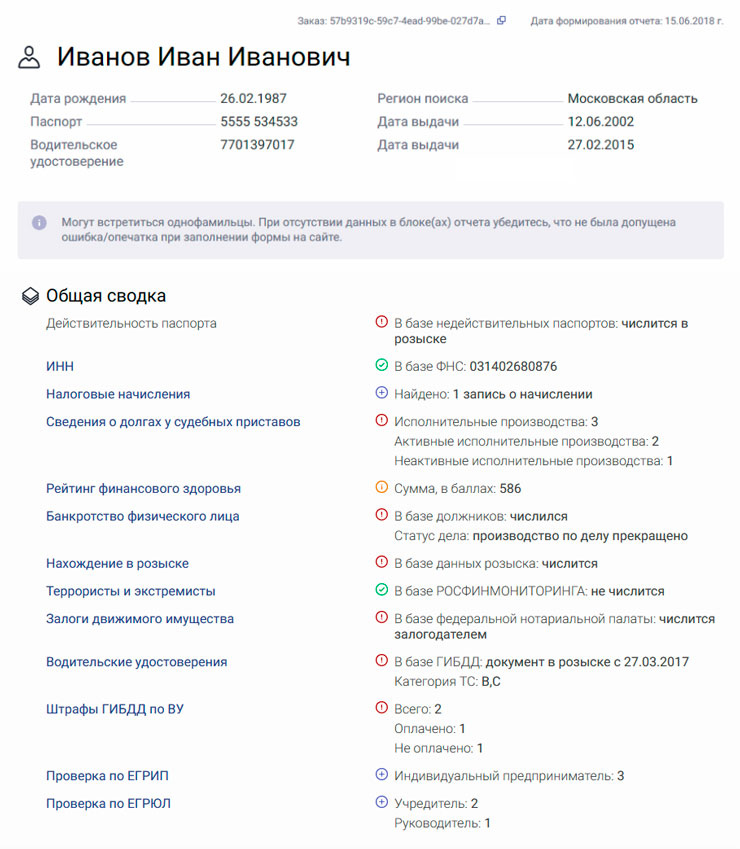

Перед заключением договора купли-продажи советуем также проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства.

Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Условия КАСКО для авто с пробегом

Оформить КАСКО на подержанное авто можно, если его возраст не превышает порог старости. У иномарок предельный возраст ограничен десятью годами, у российских – семью годами.

Компании предлагают полноценные программы страхования в случае угона, частичного ущерба и полной гибели ТС.

При оформлении КАСКО водитель может выбрать тип денежной компенсации:

- выплату страховки без учета амортизации;

- выплату денежной компенсации с учетом амортизации ТС.

Лучше выбирать второй тип, так как к первоначальной стоимости полиса можно прибавить еще 15%. При условии, что авто не покупалось в кредит.

Если авто попало в аварию и не получило тотальные повреждения, вместо денежной выплаты страховщики сами проводят ремонт на СТО, в салоне официального представителя, если авто находится на гарантии.

От чего зависит стоимость полиса КАСКО для б/у авто

.jpg)

У каждой страховой существует своя статистика, на основании которой рассчитывается стоимость КАСКО. Поэтому цены на одну и ту же модель в разных фирмах различаются, но не превышают стоимость машины.

На цену полиса влияет:

Также страховщики могут навязать дополнительные услуги: вызов аварийного комиссара к месту ДТП, оплату такси, предоставление авто на период ремонта автомобиля.

Как оформить полис КАСКО и сэкономить

Чтобы сэкономить на полисе, можно воспользоваться льготной франшизой. С ней не будут учитываться возрастные критерии, если водитель — новичок. Выплаты по хищениям и полной утрате авто в ДТП будут максимальными.

Второй способ — прописать в договоре, что страховая компенсирует покупку запчастей, а водитель оплатит ремонт. Это снизит стоимость страховки примерно на 40-45%.

Где оформить КАСКО

.jpg)

КАСКО можно оформить в любой страховой компании. Главное – смотреть на уровень надежности страховщика. Это гарантирует, что при наступлении страхового случая владелец не останется без денежной выплаты. Надежность могут подтвердить рейтинговые агентства Эксперт РА, НРА и др.

Оформление КАСКО для кредитного авто с пробегом

Чтобы получить КАСКО на кредитное авто, нужно соответствовать нескольким условиям:

- Кредитуемое ТС должно быть не старше трех лет.

- Пробег не более 50 тыс. км у российских авто и не более 100 тыс. км у иномарок.

Период, на который банковское учреждение предоставит ссуду, составляет 3-12 месяцев.

В случае отказа от страховки автовладельцу добавят к сумме кредита еще 10% годовых.

Полис КАСКО относится к числу страховок для владельцев транспорта. В отличие от ОСАГО, его необязательно приобретать всем , кто управляет авто на территории РФ (за исключением случаев, когда машина покупается в кредит через банк или салон). Учитывая довольно большую стоимость, многие отказываются от оформления еще одной страховки на машину. Но чаще всего среди ярых противников добровольного автострахования встречаются те лица, которые попросту не знают преимущества полиса КАСКО.

Данный вид страховки на авто обладает множеством достоинств, а потому с каждым годом заинтересованность граждан в этом виде страховой защиты постепенно увеличивается. Чтобы понять, стоит ли оформлять данный полис, стоит узнать, в чем преимущества страхования КАСКО, и есть ли недостатки у этой страховки.

Особенности страхования КАСКО

Прежде, чем оценить преимущества КАСКО на автомобиль, стоит немного рассказать о самой страховке. В отличие от ОСАГО, она является добровольным видом страховой защиты. Обязательное оформление КАСКО требуется лишь тогда, когда владелец авто приобрел его по кредитному договору, одним из условий которого было приобретение данного полиса у страховщика. В иных ситуациях, включая первичное приобретение транспортного средства, наличие данного автополиса является исключительной прерогативой собственника машины.

Плюсы страхования

Чтобы понять, что же представляет собой КАСКО, преимущества и недостатки страховки, нужно уловить следующие признаки данной страховой защиты:

- Учитывает интересы владельца авто (страхователя), причем независимо от того, является ли он виновником ДТП или нет. Это является плюсом страхования КАСКО, так как при оформлении страховки ОСАГО владелец машины может рассчитывать только на компенсацию затрат, которые получит потерпевшее лицо. Если страхователь ОСАГО сам является инициатором ДТП, и его машина получила повреждения, обязательная автостраховка, в отличие от КАСКО, не будет возмещать средства, затраченные на ремонт его автомобиля.

- Включает франшизу (по желанию страхователя). Наличие франшизы, то есть суммы, на которую уменьшается стоимость полиса (и страхового покрытия, соответственно) позволяет значительно сократить расходы на приобретение страховой защиты, что также является преимуществом страховки КАСКО. Оформлять франшизу или нет, владелец авто решает самостоятельно.

- Позволяет защитить машину от угона, грабежа и полного повреждения вне участия в ДТП. Среди наиболее важных плюсов КАСКО получение компенсации за любые виды механических повреждений или угон автомобиля. Если авто повреждено более чем на 90%, владелец транспортного средства, оформивший полис КАСКО, получает компенсацию за весь автомобиль в расчете по текущей рыночной стоимости движимого имущества.

Данные особенности являются преимуществами КАСКО, которые выгодно отличают этот вид автостраховки от обязательного полиса.

Минусы добровольного автострахования

Как и у любого вида страховой защиты, у добровольного автострахования есть и свои недостатки. Зная плюсы и минусы КАСКО, можно сделать вывод, является ли покупка данного полиса необходимостью.

К числу незначительных минусов КАСКО относится:

- Довольно высокая стоимость. В отличие от ОСАГО, за данную страховку придется заплатить не один десяток рублей.

- Оформление преимущественно в офисах. ОСАГО, по закону РФ, можно оформить онлайн у любого страховщика, имеющего соответствующую лицензию. Полис КАСКО в 9 из 10 страховых компаний можно приобрести только офлайн, то есть, после личного визита в страховую. Часто для оформления страховки требуется личный осмотр автомобиля, что также доставляет ряд неудобств страхователям.

- Обязательный характер при оформлении автокредита. Всем, кто покупает машину в рассрочку в автосалоне или по автокредиту в банке, стоит смириться с тем, что без КАСКО не обойтись. Наличие договора ОСАГО при этом также требуется, согласно закону РФ.

В целом, минусы КАСКО нельзя считать серьезными недостатками, которые могут стать реальной причиной отказа от оформления данной автостраховки. Наличие такого полиса особенно рекомендуется тем, кто обладает дорогим авто. В случае любых бед с машиной страховщик КАСКО возместит все убытки.

Читайте также: