Овердрайв на карте втб что это

Обновлено: 05.07.2024

Овердрафт в ВТБ 24 – это банковская услуга, которая предоставляется при превышении лимита по дебетовой карте или счету. Благодаря ей клиент имеет возможность тратить сверх имеющейся суммы.

Овердрафт имеет выгодные условия для частных клиентов и юридических лиц:

- Ставка – 28% процентов годовых.

- Предельный лимит – 850 000 рублей.

- Срок овердрафтного кредита – до 3 лет.

- Срок транша – до 2 месяцев.

Овердрафт ВТБ физическим лицам

Для подключения овердрафта ВТБ для физических лиц банк не требует справок и документов, которые служили бы подтверждением уровня доходов клиента. Также не требуется залог и комиссии за выдачу кредита. Этим овердрафт выгодно отличается от обычных кредитных продуктов.

Важно!

Овердрафт могут подключить автоматически или согласовать этот вопрос с клиентом. Чаще всего разрешение на овердрафт указывается в договоре обслуживания банка ВТБ 24.

Превышение расходов по карте с овердрафтом бывает санкционированным, когда клиент знает о том, что тратит деньги сверх собственных, и несанкционированным – которые часто происходят вследствие колебания курса валют при проведении валютных операций или из-за разницы во времени осуществления операций.

Оба варианта перерасхода требуют современного погашения.

Условия овердрафта ВТБ

Карта подразумевает обслуживание по такому тарифу:

- Средний лимит насчитывает 300-500 тысяч рублей и зависит от размера средней зарплаты.

- По классическим картам ставка 22%, для категории Gold – 24%.

- Сумму перерасхода необходимо погасить в течение 1 года.

- Ежемесячный взнос по овердрафтному кредиту должен составляет не менее 10% от суммы перерасхода.

Внимание!

Зарплатная карта ВТБ с овердрафтом обслуживается банком бесплатно. Если клиент подключает к ее счету дополнительную карту, то за ее обслуживание плата составит от 750 рублей в год в зависимости от вида карты.

ВТБ Овердрафт на зарплатной карте

Ключевые особенности услуги:

- Нет льготного периода, как на кредитках.

- За просрочки по займу ежедневно начисляется пеня в размере 1% от суммы перерасхода.

- При понижении заработной платы или при потере работы держателем лимит овердрафта будет снижен или отключен. Банк ВТБ 24 будет вправе потребовать у заемщика сделать досрочное погашение долга.

Владельцам зарплатных мультикарт рекомендуется дополнительно подключить технический перерасход средств. Он наступает, когда снятие средств по факту происходит через определенное время после проведения платежа.

Рекомендации!

Зарплатные карточки ВТБ имеют рублевые счета, и при поездках в другие страны рекомендуется открыть пластик с мультивалютным счетом, по которому есть возможность оформить функцию овердрафта.

Большое преимущество такого решения заключается в том, что не потребуется оплачивать двойной перерасход валют и удастся избежать технического перерасхода средств. Единственный минус: стоимость обслуживания мультикарты будет выше, чем стандартной карты, и из-за резких скачков курса возможны непредвиденные переплаты.

Как подключить овердрафт ВТБ

Это довольно простой процесс, осуществляющийся в несколько шагов:

- Потребуется явиться в офис банка с зарплатной картой.

- Подать соответствующее заявление на подключение функции Overdraft.

- После получения одобрения заявки нужно подписать дополнительное соглашение к договору, в котором указываются подробные условия предоставления услуги.

Интересно!

Подключение услуги доступно только зарплатным клиентам банка. Единственное исключение из этого правила: предприниматели и клиенты категории VIP (держатели премиальных карт ВТБ).

Требования к держателям, претендующим на овердрафт:

- Возраст от 18 лет.

- Гражданство РФ.

- Рабочий стаж от 3 месяцев на последнем месте.

- Прописка в области нахождения банка.

- Уровень зарплаты выше 10 тысяч рублей.

Список предоставляемых документов:

- Справка о доходах (2-НДФЛ).

- Выписка из банка по счету.

- Загранпаспорт с пометками.

- Документы, подтверждающие владение автомобилем.

Не все из перечисленных документов обязательно приносить в банк, но чем больше подтверждений своей платежеспособности клиент предоставит, тем лучше будут условия по кредиту.

Отключение услуги

Чтобы отключить овердрафт ВТБ, потребуется лично обратиться в банк и проконсультироваться по данному вопросу с менеджером.

Если клиент ранее использовал функцию перерасхода, он должен подать письменное заявление о намерении отказа от услуги. После подачи заявки, потребуется дождаться положительного подтверждения банка по данному запросу.

Овердрафт для юридических лиц

Предприниматели, открывшие расчетный счет в банке, тоже могут подключить лимит перерасхода.

Овердрафт ВТБ для юридических лиц имеет следующие условия:

- Процентная ставка – 14,5%.

- Лимит – до 850 000 рублей (около 50% от среднего месячного оборота по счету).

- Срок – от 1 года до 2 лет.

- Обязательное внесение платежа каждые 1-2 месяца.

Не пропустите!

Главное и единственное условие получения овердрафта для ИП – это наличие р/с в банке и регулярно проводимые на нем операции. Подключить услугу можно только при открытии расчетного счета. Никаких документов от предпринимателя предоставлять не требуется.

Чтобы повысить кредитный транш, нужно увеличить среднемесячный оборот средств, совершаемых на банковском счете.

Овердрафт в ВТБ – удобная и выгодная функция, доступная как для частных, так и для юридических лиц. Благодаря ей у клиента открывается возможность делать более дорогие покупки, превышающие сумму накоплений, хранящихся на карте. И все это не требует предоставления набора справок и документов.

Для ИП эта функция может послужить надежной финансовой подушкой на тот случай, если платежи от контрагентов не пришли, и есть срочная необходимость расходовать деньги.

В статье рассмотрим определение овердрафта, для кого предназначен, в чем выгода от его использования для клиентов. Расскажем, когда и кто может его подключить, на каких условиях действует услуга и какие документы необходимо собрать.

Определение овердрафта

Овердрафт разрешает тратить больше денег, чем есть на дебетовой карте.

Например, вы покупаете телевизор, но на карте есть только 40 тысяч рублей вместо необходимых 45 тысяч. Банк идет навстречу и платит оставшиеся 5 тысяч, так как считает вас надежным клиентом. Эта сумма и есть овердрафт.

Чем отличается овердрафт и кредит

Овердрафт — это краткосрочный заем. Срок его действия не превышает 60 дней. А кредит чаще берут на несколько лет.

Овердрафт не бывает больше 70% от средней суммы, поступающей на карту каждый месяц. По усмотрению кредитора сумма может меняться. Например, Совкомбанк дает заем до 50% от оборота.

Как только на счет поступают деньги, задолженность списывается целиком. А обычный заем клиент выплачивает небольшими частями ежемесячно в течение нескольких лет.

Не нужно собирать документы. Сервис подключается мгновенно. А простое кредитование требует пакет документов и может согласовываться несколько дней.

В Совкомбанке можно оформить кредит наличными без справок и поручителей. Выберите удобную вам программу кредитования, рассчитайте ежемесячный платеж и оформите заявку онлайн без посещения офиса. Приложите минимум усилий и получите нужную сумму прямо на карту!

Есть несколько видов овердрафта. Различаются они по условиям предоставления.

Самый простой вариант. Выдается, если у клиента есть зарплатная карта. Сумму могут увеличить: не 50-70% от среднемесячного поступления, а от 2 до 6 окладов.

Решение по каждому клиенту принимается индивидуально. Процент не превышает 20% годовых. Из-за небольшого срока использования денег размер переплаты небольшой. Таким займом пользуются, чтобы взять недостающую сумму до зарплаты, или в непредвиденных случаях за границей.

Это несанкционированный долг, появившийся по техническим причинам.

Например, вы снимаете с карты 5 тысяч рублей в чужом банке. Но система не выдает эту сумму, так как на карте всего 5 тысяч рублей, а 100 рублей будет списано в качестве комиссии. Вы запрашиваете 4 900 рублей. Терминал их выдает, списывает 100 рублей комиссию и 50 рублей за прерванную предыдущую операцию. Вот эти 50 рублей и идут с овердрафтного займа.

Другая ситуация: в терминале произошел сбой, и система списала 2 500 рублей из ваших денег, а 2 500 рублей — из овердрафта.

Технический овердрафт может появиться в результате конвертации валют, когда курс поменялся. Например, вы за границей оплатили с рублевой карты 5 тысяч рублей по курсу 60 рублей за 1 доллар. А деньги были списаны на следующий день уже по курсу 60,2 рубль за 1 доллар.

Суммы по техническому овердрафту небольшие, а проценты выше, чем по другим.

Основная проблема с техническим овердрафтом состоит в том, что владелец карты не знает о появившейся задолженности и не может понять, почему списались деньги. И уже в разговоре со специалистом выясняются подробности.

Технические проблемы с конвертацией валют или в работе терминалов по выдаче денег не освобождают клиента от уплаты задолженности.

Официально предоставляется в рамках определенного лимита. Зависит от среднего ежемесячного оборота на карте и репутации клиента.

Выдается постоянным клиентам на особых условиях: если счет на 75% и выше пополняется инкассируемой выручкой.

Для надежных и платежеспособных клиентов. Играют роль статус клиента, стабильность оборота средств, отсутствие нулевого баланса и долгов.

Особенности

Услуга для физических и юридических лиц различается:

- по требованиям к заемщику;

- по условиям предоставления;

- по размеру суммы;

- по процентной ставке.

Для физических лиц

Частное лицо-владелец дебетовых, зарплатных или кредитных карт может подключить овердрафт на срок от одного до шести месяцев. Условия предоставления различаются.

Для юридических лиц

Сроки пользования определяются индивидуально для каждого клиента. Например, Совкомбанк предоставляет услугу сроком на год.

Овердрафтные средства можно потратить на необходимые для бизнеса нужды:

- покупку оборудования или сырья;

- оплату аренды или коммунальных услуг;

- выдачу зарплаты или командировочных;

- оплату налогов.

Бизнес не может:

- выплачивать кредит полученными деньгами;

- обналичивать;

- переводить деньги на другие счета.

В чем плюсы овердрафта

Не нужны дополнительные документы и слишком большие временные затраты. Особенно если клиент участвует в зарплатном проекте, ведь в этом случае специалисты и так видят всю информацию по карте. Например, Совкомбанк рассматривает заявку в течение одного дня.

Процент начисляется после совершения платежа овердрафтными средствами. Вы платите только за потраченную часть, а не всю сумму. А при обычном займе проценты начисляются на всю сумму целиком.

Дополнительно ничего оформлять не нужно.

В чем минусы овердрафта

Достигает 30%. У обычного кредита – от 15 до 23%.

- Не все кредиторы предлагают льготный период.

- Ограниченная сумма выплат.

Рассчитывается в зависимости от среднемесячного оборота средств на карте. Например, каждый месяц на карту поступает 50 тысяч рублей. Значит, заем не превысит 25 тысяч рублей.

- Сумма задолженности списывается сразу при поступлении на карту денег.

Выплачивать ее по частям нельзя.

Как получить овердрафт

Перед оформлением услуги изучите условия предоставления. Следует обратить внимание на некоторые детали.

Зависит от репутации и кредитной истории.

Не у всех банковских организаций он есть.

Обычно услугу подключают к зарплатной карте. Однако клиентам, которые зарекомендовали себя надежными плательщиками, предлагают подключить овердрафт к обычным дебетовым и кредитным картам.

Не переживайте, банк не подключит на дебетовую карту эту услугу по своей инициативе и без вашего ведома. Оформите заявку на сайте, и специалист расскажет об услугах и условиях, которые вам доступны.

Какие документы необходимы

Частному лицу при оформлении услуги на дебетовую карту могут потребоваться:

- паспорт;

- второй документ, удостоверяющий личность: водительские права, заграничный паспорт, ИНН, СНИЛС, полис медицинского страхования;

- заявление;

- простая справка, подтверждающая доходы.

Не менее важны российское гражданство и регистрация, официальное трудоустройство, отсутствие долгов и чистая кредитная история.

При оформлении услуги на зарплатную карту гарантом становится организация-работодатель, поэтому дополнительные документы не требуются. И все же в банке могут запросить СНИЛС, ИНН и другие данные.

Коммерческим организациям овердрафт могут подключить, если компания соблюдает следующие условия:

- работает в основной сфере деятельности (код ОКВЭД) не менее одного года;

- пользуется расчетно-кассовым обслуживанием;

- вносит инкассированные средства;

- не имеет долгов по поручениям или требованиям.

Размер овердрафта зависит от уровня репутации и доверия к организации. Если у компании активен зарплатный проект, регулярно поступают средства и нет задолженностей, то уровень лояльности кредитора выше.

Как пользоваться овердрафтом

Как только услугу подключают, отображаемый баланс меняется. Он будет показывать и сумму займа, и ваши средства. Это может запутать, поэтому рекомендуем запомнить размер займа и вычитать его от суммы на экране.

Овердрафтные суммы можно использовать как кредитные. Если клиент – физическое лицо, то может тратить деньги на онлайн и оффлайн-покупки, снимать наличными.

Условия начисления комиссии указаны в договоре. Например, при трате меньше указанной суммы комиссия не начисляется.

Срок полного погашения задолженности также указывается в договоре. Обычно он составляет от 25 до 30 дней после окончания расчетного периода. Например, вы получили заем 1 июля и потратили его в этот же день. Расчетный период у вас длится 30 дней. Значит, срок полного погашения будет 25 августа.

Если нет возможности оплатить задолженность вовремя, то будет начислен штраф. Его размер зависит от индивидуальных условий. Сумма штрафа прибавится к основной задолженности.

Совет от банка

Заемные деньги списываются со счета не сразу, а в течение двух-трех дней. Вы можете думать, что средства у вас еще есть, а позже выяснится, что вы потратили больше планируемого.

Как отключить услугу

Для этого необходимо:

- Зайти в ближайшее отделение вашего банка и заполнить заявление на отключение (услуга отключается в течение нескольких дней).

- Позвонить на горячую линию и попросить специалиста заполнить заявку на отключение.

- Отключить самостоятельно через мобильное приложение или личный кабинет.

Услугу можно отключить при отсутствии штрафов и задолженностей.

Овердрафтные деньги принадлежат банку. Это тип кредита, который нужно вернуть в полном объеме и в кратчайший срок. Не стоит подключать услугу, если у вас нестабильный доход и вы не уверены, что сможете вернуть долг вовремя.

Банки

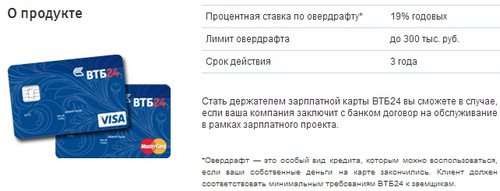

Для работников компаний, у которых заключено соглашение с банком ВТБ-24, предоставляется зарплатная карта, представляющая собой обыкновенную дебетовую пластиковую карту, на которую скидывается зарплата. Одна из особенностей заключается в том, что по таким картам доступен разрешённый овердрафт в ВТБ 24, то есть возможен перерасход средств, превышающий остаток на карте (привязанном к карте банковском счету). Либо по другому эту услугу можно назвать – микрокредит, а точнее микрокредиты (во множественном числе), поскольку после погашения предыдущего овердрафта можно снова одолжить денег у банка, влезть в долги и при этом не нужно заключать никаких договоров и ждать рассмотрения заявки. Например, типовая ситуация: деньги закончились, нужно занять “до получки”. Можно начать тревожить и нервировать друзей, родственников, а можно поступить проще: воспользоваться услугой овердрафта, которую любезно предоставит ВТБ-24. Не бесплатно, естественно, а за проценты.

Если клиент воспользовался овердрафтом по карте, то затем он должен будет в первую очередь уплатить банку проценты за пользование овердрафтом + возвратить саму сумму займа (это называется тело кредита). Если сумма овердрафта не большая (меньше размера зарплаты сотрудника), то при следующем начислении зарплаты, овердрафт погашается (и можно брать новый). Проценты начисляются на сумму задолженности по кредиту, а уплата долга происходит ежемесячно.

Теперь немного информации об овердрафте в банке ВТБ-24 в цифрах

Размер лимита овердрафта у ВТБ 24 время от времени меняется. В сытые докризисные годы он составлял 300% от средней зарплаты сотрудника. Затем в 2009 году лимит был снижен до 200%. На данный момент (июнь 2010) банк разрешает овердрафт до 50% от зарплаты (но максимум 300 тысяч рублей).

За использование овердрафта ВТБ-24 установлена процентная ставка 20% годовых. А за несанкционированный овердрафт банк берёт уже 50% годовых, что согласитесь немало.

Предостережение о последствиях халатного использования овердрафта

Что в крупных федеральных банках, что в мелких – не важно. Овердрафт может сыграть злую шутку с клиентом, которая будет выражаться во внезапно появившейся у клиента задолженности перед банком на довольно солидную сумму. Это может случиться у клиентов как крупных федеральных банков, так и мелких местных кредитных организаций – “авторитетность” банка в этом случае не имеет никакого значения.

Это происходит так. Например, у сотрудников предприятия есть зарплатные карты с разрешённым овердрафтом. Сотрудники не обламываются и активно пользуются овердрафтом. Спустя некоторое время, предприятие разрывает договор с банком, который предоставлял зарплатные карты (после этого заработанные деньги уже не переводят на карты). Сотрудники, ранее использовавшие овердрафт, забывают об этих картах, поскольку они становятся бесполезными.

А спустя год приходит письмо из банка и обнаруживается, что по карте остался непогашенный овердрафт, да к тому же проценты за просрочку за это время накопились и достигли внушительных размеров – порой даже больше, чем сумма долга. Кстати, эта одна из кредитных уловок банков: подождать подольше, чтобы сумма накопилась побольше (в это время ничего не говорить заёмщику), а потом огорошить клиента новостью о накопившемся за это время долге. Вот так “разводят” народ, у которого отсутствует финансовая грамотность.

Банк ВТБ предоставляет своим клиентам возможность воспользоваться овердрафтом, при этом владелец счета может тратить не только свои личные деньги, но и кредитные, с лучшими условиями, чем если бы он брал займ. Эта опция бывает очень полезна, особенно если человек получает зарплату нестабильно или же у него часто возникают непредвиденные расходы. Когда ситуация разрешается, ему больше не нужны кредитные средства, и он начинает думать, как отключить овердрафт на своей карте ВТБ. На самом деле это простая процедура, не занимающая много времени, но есть определенные нюансы, которые в обязательном порядке стоит учесть.

Когда овердрафт может прийти на помощь

Опция предоставления овердрафта приходит на помощь владельцам карт ВТБ, у которых часто заканчиваются деньги в неподходящий момент. Например, если заработная плата нестабильна, или же ее задержка даже на несколько дней вызывает неприятности. Для того чтобы подключить овердрафт к зарплатной карте, не потребуется выполнять много действий, а также получать кредитную карту. ВТБ предоставляет возможность подключить услугу в обычной дебетовой карточке, на которой хранятся личные сбережения. Нужную сумму денег в этом случае можно взять в кредит в любой момент.

Основное преимущество овердрафта — это быстрота получения финансов. Не нужно отправлять никакие документы на оформление заявки, идти в офис и заключать договор. При подключенной опции овердрафта деньги доступны когда угодно, вы можете получить их в считанные минуты. Такие же условия предоставляют фирмы быстрого займа, но обращение к ним не всегда безопасно, встречаются и случаи мошенничества. Кроме того, придется заплатить больший процент за пользование. В банке ВТБ все легально и безопасно.

Стоит лишь отметить, что условия предоставления такого займа от ВТБ несколько отличаются от стандартного кредитования с использованием кредитной карты. В первую очередь клиенту предоставляется меньшая сумма (она зависит от многих факторов и устанавливается индивидуально). В то же время проценты более выгодны для клиентов, потому что заплатить нужно будет не столь большую комиссию, как при использовании кредитных карт.

Особенности овердрафта от ВТБ

Овердрафт на картах ВТБ относится к возобновляемому типу. То есть, если вы выплатите предыдущий долг, то сможете сразу же взять другой. Подключать услугу самостоятельно могут как частные, так и юридические лица — никаких ограничений нет. Подключение ведется на карты следующего типа:

- обычную дебетовую;

- социальную;

- зарплатную.

Также возможна установка опции на любой счет индивидуального предпринимателя. Пользоваться деньгами можно в тот период, когда основная сумма на счету закончилась.

Кроме этого, овердрафт от ВТБ имеет и ряд других особенностей. Обратите внимание, что:

- нет льготного периода кредитования — проценты начинают начисляться с момента взятия некоторой суммы в кредит;

- сумма пени за просрочку платежа за каждый календарный месяц для частных клиентов — 1%, такой же размер для юридических лиц при большем погашении срока — до двух месяцев;

- ВТБ имеет право закрыть кредитную линию, когда доходы владельца пластика упали до нуля, и на протяжении 2-3 месяцев начисления не поступали. Финансовая организация может попросить досрочно погасить задолженность, в то же время она способна повысить кредитный лимит, если доходы возросли.

Важно! Чтобы комфортно пользоваться овердрафтом, доходы должны быть постоянными. ВТБ позитивно оценивает людей со средними, но относительно постоянными доходами. В то же время люди с большими доходами, поступающими нестабильно, в ВТБ не считаются благонадежными заемщиками, и открыть овердрафт на карту им сложно.

Условия предоставления

Банк ВТБ предоставляет овердрафт не всем своим клиентам. Необходимо соответствовать ряду требований:

- возраст – от 18 и до 65 (для женщин), 60 лет (для мужчин);

- наличие действующей дебетовой карты ВТБ;

- трудовой стаж на последнем официальном месте работы – от трех месяцев;

- постоянная заработная плата;

- наличие прописки в районе, где есть хотя бы один филиал банка ВТБ;

- размер среднего поступления платежей на карту — от 10 тысяч рублей;

- выписки с расчетного счета — для индивидуальных предпринимателей.

Условия предоставления овердрафта несколько отличаются для физических и юридических лиц.

Для первых они таковы:

- ставка по кредиту — от 22 до 24% в год;

- срок погашения — от 0 дней до одного года;

- минимальный платеж — не меньше 10% от текущей задолженности перед ВТБ;

- лимит — не меньше 10 тысяч рублей;

- внесение ежемесячного платежа — не реже 30 дней.

Условия предоставления овердрафта юридическим лицам расширены, в частности:

- ставка — 14,5% в год;

- срок погашения — до двух лет;

- лимит — не менее 100 тысяч рублей, зависит от дохода за каждый месяц;

- лимит минимального платежа — не меньше 10%;

- внесение платежа — не менее раза в два месяца.

Обратите внимание, что для использования кредитных средств не нужно открывать отдельный счет в ВТБ и привязывать кредитную карту. Овердрафт прост в оформлении, пакета документов здесь не требуется. Средства предоставляются мгновенно, проценты начисляются только за фактические дни использования.

Как подключить

Подключение проводится при первоначальном получении карты. Тогда менеджер спрашивает, нужна ли вам эта услуга. Но сделать этого можно в любое другое время, явившись с картой, паспортом или реквизитами (для индивидуальных предпринимателей) в ближайшее отделение ВТБ. Понадобится:

- предоставить на рассмотрение менеджеру всю документацию;

- заполнить анкету по стандартному образцу;

- подождать до трех дней, пока ВТБ примет решение.

Обычно, если заявитель соответствует критериям, овердрафт оформляют сразу же. Исключение — люди с долгами перед другими финансовыми организациями или испорченной кредитной историей.

Как отказаться от овердрафта

В некоторых случаях, особенно когда финансовая сторона жизни приходит в норму, и гражданин уж не думает, что в скором времени ему срочно может понадобиться больше денег, чем есть в наличии, встает закономерный вопрос о том, как отказаться от овердрафта. Это простая процедура, которая не требует много времени. В обязательном порядке перед тем, как отказываться от овердрафта, необходимо погасить все имеющиеся задолженности, убедиться, что никакие проценты не начисляются.

Самостоятельно отключать овердрафт невозможно. Отключение производит только сотрудник банка. Клиенту для того, чтобы убрать подключенный овердрафт, потребуется:

- погасить все текущие задолженности;

- обратиться в ближайший офис ВТБ в своем городе (не обязательно по месту прописки);

- предоставить сотруднику финансовой организации пластиковую карту или ее номер, а также документ, удостоверяющий личность (для индивидуальных предпринимателей — данные расчетного счета);

- написать заявление по установленному образцу;

- отдать документы сотруднику ВТБ.

Что такое несанкционированный овердрафт

Несанкционированный овердрафт часто не заметен клиенту. Узнает он о нем по факту, уже когда зачислились определенные проценты. Многие владельцы пластиковых карт банка ВТБ высказывают недовольство этим фактом. Чтобы не столкнуться с проблемами, когда вы ничего не брали у банка, но в то же время остались должны ему, следует внимательно контролировать движнение средств на своем счету, к которому подключена опция овердрафта.

Несанкционированным овердрафтом называют снятие денег, в результате которого был превышен доступный баланс на счету пользователя. Если сказать проще, то снялась несколько большая сумма, чем была доступна. Возникает это по таким причинам:

- получение СМС-информирования;

- снятие наличных средств с карты ВТБ через чужие банкоматы;

- снятие денег после конвертации по плохому валютному курсу и тому подобное.

В результате технического или несанкционированного овердрафта сумма лимита превышена. При этом банк нисколько не поможет в этой ситуации — ответственность полностью ложится на плечи владельца карты ВТБ. Придется покрывать долг общей суммы, а также в обязательном порядке выплачивать лишнюю задолженность и проценты.

Овердрафт от ВТБ представляет собой довольно полезную и выручающую во многих ситуациях функцию. Даже если вам кажется, что она больше не понадобится, не отключайте услугу сразу же. Никаких процентов не будет, если не использовать кредитные средства, зато в любой момент быстрый заем от ВТБ поможет разрешить финансовую трудность. .

Читайте также: