Влияет ли прописка на страховку автомобиля 2021 году

Обновлено: 07.07.2024

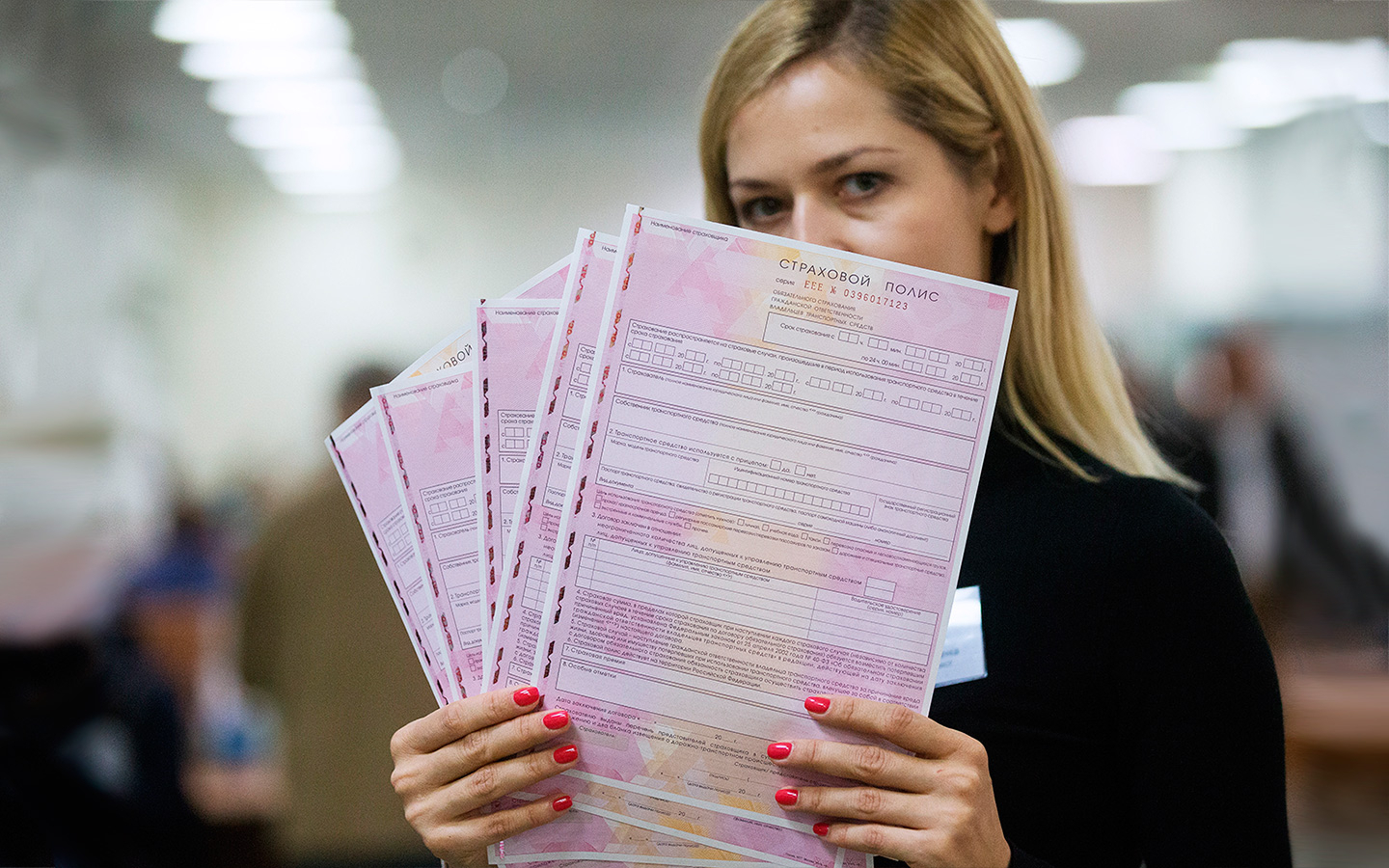

Мой отец является владельцем авто и хочит меня вписать в страховку мой возраст 22 и водительский стаж 4 года. Осаго считают по худшему водителю мой кбм 1.0 а у отца 0.5 . Но у меня иркутско сельская прописка влияит ли это на расчет полюса Осаго или нет так как у владельца авто Иркутская прописка

На расчет влияют следующие факторы:

Тип

(категория) и назначение ТС:

влияет на

размер базового страхового тарифа – Тб.

Место регистрации собственника ТС или место регистрации ТС (для

юр.л): влияет на коэффициент территории – Кт.

Количество лиц допущенных к управлению ТС (ограниченное или

неограниченное количество): влияет на коэффициент – Ко.

Возраст и стаж водителей (только для ТС принадлежащих и

страхуемых физическими лицами): влияет на коэффициент – Квс.

Срок страхования: влияет на коэффициент – Кп.

Нарушения при предыдущем страховании: влияет на коэффициент –

Кн.

Таким образом, Ваша прописка не влияет на расчет стоимости ОСАГО.

Как правильно расчитывается полис по владельцу или водителю с наименьшим коэффицентом? Спасибо за консультацию

Правовые основания для расчета премии ОСАГО установлены:

Т.е. ознакомившись с данными нормативными актами Вы сможет рассчитать размер ОСАГО.

Есть другое решение — зайти на сайт страховой (своей или другой неважно) компании — данный алгоритм заложен в приложениях на сайте — и ввести там свои данные.

Здравствуйте.Сыну 14лет,два года уже,как живёт с отцом,который его временно прописал у себя.Сын прописан у меня.Бывший муж подал на алименты. Вопрос:влияет ли прописка на размер алиментов на ребенка,который временно прописан у отца?

здравствуйте. Меня зовут Леонид, я ИП, один из видов деятельности - перевозка пассажиров на заказ (это нерегулярные перевозки с использование личного авто категории В, Форд Тразит 8 пассажирских мест). Есть в наличии Страховой полис обязательного страхования гражданской ответственности владельцев транспортных средств. Нужно ли оформлять еще и полис страхования пассажиров?

Добрый день! В Бинбанке как вариант оформления вклада мне предложили получить полис страхования жизни по программе "Семейные ценности". Сотрудник банка меня заверил в том, что суммы взносов будут страховаться, рисков никаких нет, и % по страховке можно будет сразу снимать. Как я обнаружила позже, такой полис равноценен вкладу в банке без системы страхования вкладов,т.е. в случае чего, деньги не вернут. Проценты тоже можно получить только по окончании страховки,через 10 лет. В договоре -полисе при том не прописали, на какие % ставки кладется сумма,и вообще как рассчитывается. Таблицу гарантированных выкупных сумм мне тоже вручили намного позже, после второго посещения офиса. В ней увидела,что за первый год сумма к возврату 0%, т.е. ничего не вернут. Поняла,что меня ввели в заблуждение и предоставили неправдивую информацию. Но прописано, что я только в течение первых 10 дней могу сразу вернуть всю сумму. Этот срок уже истек. Могу ли я как-то расторгнув договор, вернуть деньги за первый взнос? Может можно это считать кабальной сделкой?

Здравствуйте. Подскажите, влияет ли прописка на возможность поступления в ВУЗ. Могу я поступить у ВУЗ г. Москва если у меня прописка в Мурманске?

Добрый вечер! Можно ли вернуть деньги за полис страхования жизни в Росгосстрахе? При оформлении кредита пришлось оформить полис, кредит погасил на второй месяц, а полис на 2 года.

Кто самый быстрый?

Кому доверяют страховщики?

То есть страховщики готовы идти на сокращение временного лага, только продлевая полис хорошо известным им страхователям. Но не готовы отказаться от временной франшизы для новых клиентов, о которых у них нет никакой страховой истории.

Чего боятся страховщики?

Казалось бы, временная франшиза как раз тот инструмент, которым можно было бы индивидуализировать ОСАГО — например, для безаварийных водителей, не замеченных в попытках мошенничества, ее убрать, а рисковым автовладельцам — оставить. Но страховщики с этим не торопятся.

Как сокращение временной франшизы повлияет на цену ОСАГО?

Сейчас разгуляться с тарифами не позволяет действующий тарифный коридор. Но буквально на этой неделе Банк России обнародовал проект указания о расширении границ тарифного коридора для легковых авто физлиц на 10% вниз и вверх, для общественного транспорта — на 4,9%, для других категорий транспорта, например такси, — 30%. С его принятием у страховщиков появится больше возможностей.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Возможность оформления не по прописке

Согласно действующего законодательства Российской Федерации, водить автомобиль без актуального полиса ОСАГО запрещено. Не соблюдение данного закона чревато весьма ощутимыми для нарушителя штрафами.

В этой статье по большей степени разберем ситуацию, когда автовладелец оказался вдали от места регистрации, а срок действия страховки подошел к концу.

Не удивляйтесь, что сумма будет несколько выше привычной вам доселе. Это объясняется тем, что первоначальная стоимость полиса умножается на коэффициент повышения. Последний должен соответствовать региону, в котором проводилась регистрация ТС. Например, если вы переедете из Москвы в Астрахань, то стоимость полиса заметно уменьшится. (приблизительно в два или полтора раза).

Как оформить полис ОСАГО при смене регистрации

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Что еще почитать:

Изменение мета регистрации – довольно распространенное явление среди граждан нашей страны. Но важно понимать, что после смены места проживания каждый автовладелец обязан обратиться в страховую компанию. Страховщик, свою очередь, обязан внести изменения прописки в тело договора. Помните, что, не сделав этого, при попадании ДПТ могут возникнуть трудности с выплатой компенсации.

В регламенте страхования автогражданской ответственности четко указано, что клиент обязан уведомить страховую компанию о смене места регистрации. Здесь есть и положительный момент: необходимости заказывать и оплачивать новый страховой полис ОСАГО нет нужды. Все, что нужно сделать, это явиться по текущему месту жительства в офис своей страховой.

В связи со сменой региона регистрации, сумма страхового полиса может меняться. В зависимости от коэффициента, ежегодный платеж станет либо меньше, либо немного вырастет.

Рассмотрим на примере.

Если владелец переезжает в Москву из отдаленных регионов, то сумма взноса по ОСАГО возрастет вдвое, поскольку корректирующий коэффициент для Москвы и Московской области – 2. В этом конкретном случае клиент должен обратиться в страховую, сообщить о смене регистрации и доплатить разницу после калькуляции. В ситуации обратной, когда переезд осуществляется из Москвы, например, в Краснодар, то доплату нужно ожидать от страховщика.

Как получить полис по временной регистрации

Согласно пунктам законодательства Российской Федерации, человек, который пребывает более 3 месяцев за пределами места постоянного проживания, должен известить об этом миграционную службу. После этого автовладельцу предстоит оформить регистрацию по месту проживания временного вида. Касается этот пункт российского законодательства как граждан РФ, так и зарубежных гостей, иммигрантов.

Зачастую временная смена регистрации вызвана необходимостью переезда с целью обучения или работы. Длительные командировки также часто приводят к такой необходимости. При наличии полиса временной регистрации автовладелец может продолжить пользоваться транспортным средством вплоть до того момента, когда срок действия полиса истечет. Сразу за этим событием последует еще одно – необходимость оформления нового полиса по новому месту регистрации.

В законодательстве прописан регламент пересчета с коэффициентом, от которого зависит стоимость страховки. Коэффициент определяется по региону, в котором используется автомобиль, а точнее – по месту фактического проживания автовладельца. Логично, что при переезде этот регион меняется, поэтому подпадает под новую калькуляцию с повышающим или понижающим коэффициентом.

Чтобы продлить страховой договор, необходимо обратиться в отделение компании по новому месту жительства. Обязательные документы, которые нужно иметь при себе, – это паспорт и старый вариант договора. Все прочие документы по клиенту обязаны храниться в базе данных. Есть ситуации, когда клиент хочет перезаключить договор или оформить полис ОСАГО в другой фирме. В таком случае, ему потребуется собрать пакет документов, который включает в себя:

- Оригинал заявления на оформление страхового полиса ОСАГО.

- Документ для подтверждения личности (паспорт гражданина РФ).

- Документ, выданный миграционной службой касательного нового места регистрации.

- ПТС автомобиля.

- Свидетельство о регистрации (в народе – техпаспорт).

- Копии водительских удостоверений всех людей, которые имеют право на управление данным ТС.

- Карту технического осмотра автомобиля.

- В случае если авто передано третьим лицам, заверенную копию или оригинал доверенности.

Вы должны понимать, что основной задачей при обновлении полиса ОСАГО из-за смены регистрации, является пересчет суммы с учетом регионального коэффициента. Эта страховка будет считаться основной, пока время временной страховки не истечет. Многие страховые компании оформляют новый полис на фиксированную дату временной прописки клиентов.

ОСАГО без регистрации: подводные камни

Современные реалии трансграничных переездов диктуют новые правила, а водители задаются вопросом, можно ли оформить обязательное страхование автогражданской ответственности без какой-либо регистрации (временной или постоянной)? Для понимания приведем ниже несколько примеров, когда один или ряд факторов повлек за собой подобную проблему:

- Автовладелец сменил место жительства, при этом ежедневно нуждается в своем транспортном средстве, но с оформлением регистрации возникли сложности.

- Владелец продал свою недвижимость или выписался из текущей, но не успел оформить новую.

- Гражданин другой страны, который прибыл в РФ и получил право пользованию автомобилем раньше, чем оформил регистрацию, хочет оформить ОСАГО.

Как видите, ситуаций, где есть необходимость оформить ОСАГО без регистрации, немало. Несмотря на наличие спроса, законодательство не делает никаких поблажек. Полис ОСАГО без официальной регистрации оформить нельзя. В связи с тем, что страховщик не может определить подтвержденное место жительства и применить коэффициент корректировки, выдать полис ОСАГО он не имеет права.

Из этой ситуации все-таки есть выход, хоть подходит он и не каждому. Речь идет об оформлении полиса через доверенное лицо. Для этого достаточно простой бумаги от настоящего собственника, выписанной на человека, имеющего регистрацию. В такой ситуации владелец авто по документам пройдет и как водитель, и как хозяин авто.

Подводя итог, можно утверждать, что законодательство РФ предоставляет своим гражданам широкую площадку для маневрирования в отношении автострахования. Владельцы транспортных средств могут менять место жительства хоть каждый месяц, а сложностей с оформлением полиса страхования возникнуть не должно. Не забывайте также, что любая компания страховщик обязана оформить ОСАГО для каждого клиента, который обратился в нее, имея полный пакет документов.

Возможные проблемы во время регистрации не по месту проживания

Каждый человек понимает, что временная прописка – на то и временная, что может истечь. Клиент страховой компании, который окажется в подобной ситуации, обязан сразу же сообщать в органы ГИБДД по месту текущей прописки.

Иными словами, если вы оформили полис автострахования ОСАГО по временной прописке и регистрации, а по истечению срока действия его не обратились в ГИБДД, то он автоматически аннулируется, соответственно, езда на автомобиле становится опасной ввиду возможности штрафов. Следовательно, регистрация влечет за собой и аннулирование полиса. Известны также случаи, когда страховая обвиняла клиента в специальном подлоге или отказывала в страховой выплате.

Когда мы говорим о штрафах, то не шутим. Это вполне реальные величины, которые можно схлопотать при условии, что просрочка регистрации и срока действия полиса ОСАГО превысила 10 календарных дней. В таком случае, при остановке сотрудник ГИБДД может наложить на водителя штраф в размере от 500 до 5 000 рублей.

Положение в страховом договоре зачастую обыгрывает ситуацию, когда клиент должен уведомлять страховщика о смене места жительства. Ситуация, когда речь идет о временной регистрации, как раз подпадает под эту категорию. Когда полис оформлен по временной регистрации, после чего владелец автомобиля и другие лица, указанные в договоре, меняют место жительства на постоянную прописку, клиент должен сообщить это страховой фирме. Это делается для того, чтобы последней удалось пересчитать сумму по договору с поправкой на региональный коэффициент.

Если с момента оформления ОСАГО на временной регистрации вам пришлось сменить страховщика, то нет стопроцентной уверенности, что последняя компания согласится с законностью действий первой. Простыми словами, при наступлении страхового случая вы можете получить отказ на почве неподтвержденных действий первой страховой компании. Такие случаи без разговоров отправляются в суд, где их, скорее всего, признают недействительными и обложат дополнительными штрафами.

Что на практике?

Как показывает статистика, собранная автовладельцами за последние годы, современные страховые агенты натасканы не принимать документы с временной регистрацией на оформление ОСАГО. При условии, что гражданин предоставляет полный набор документов и документы по временной прописке, страховщики поступят противозаконно, если оформят полис.

К слову, подобная практика помогает обезопасить себя от мошенников для страховых компаний. Так, у потенциального клиента не получится прийти с подложным документов временной регистрации в регионе с низким коэффициентов и получить полис. Последний – вовсе не является документом, который удостоверяет личность.

Популярные вопросы и ответы

Можно ли оформить полис ОСАГО по временной регистрации?

- Для этого нужно знать о постоянном адресе собственника авто. Это поможет рассчитать итоговую стоимость полиса. Если автовладелец не имеет постоянной регистрации, то временная прописка – то, чем придется воспользоваться для удостоверения личности.

Какие документы мне понадобятся для оформления ОСАГО по временной прописке?

- Паспорт, ПТС и водительские удостоверения всех лиц, которые могут передвигаться на этом автомобиле. Карта проведения ремонта и собственноручно составленное заявление – вот это понадобится каждому человеку, кто хочет оформить полис.

Что делать, если страховщик взымает регресс по ОСАГО по временной регистрации собственника 2022?

- Если вы – виновник аварии, а страховая выплачивает пострадавшей стороне компенсацию, с вас могут затребовать возмещение судебных сборов. Как максимум, взымать с вас полную стоимость компенсации, но при условии, что:

- Вы намеренно нанесли ущерб стороне пострадавшего.

- Вы находились в состоянии алкогольного или наркотического опьянения.

- Вы оставили место ДТП.

- Вы не вызвали на место ДТП ГИБДД и своевременно не уведомили страховую об аварии.

- Вы обратились после того, как вышел срок годности технологической карты.

Любой из вариантов, приведенных выше, сулит полную отмену выплат страховой компанией. В этом случае возмещение ущерба ложится на плечи виновника аварии. С другой стороны, вы должны понимать, что любое из вышеописанных ситуаций влечет за собой куда большие неприятности, чем самоличное возмещение стоимости ремонта.

Совет! Если вы аккуратный водитель, при этом бережно относитесь к своему автомобилю, отнеситесь также к вопросу страхования. Своевременно оформленное обязательное государственное автогражданское страхование – залог спокойной и уверенной езды. Вам не придется думать о том, где взять деньги на возмещение ущерба. Все, что нужно сделать – это вовремя продлевать и следить за актуальностью полиса.

В заключение

Если говорить простыми словами, то претендовать на получение ОСАГО по документам временной регистрации могут следующие категории граждан:

- Иностранцы, получившие право управлять автомобилем на территории России ранее, чем постоянную прописку.

- Граждане Российской Федерации, которые имеют только документы по временной регистрации и переоформленные под нее документы на транспортное средство.

- Оформление дополнительного пункта договора, согласно которому клиент будет оплачивать по смешанному тарифу полис конкретный промежуток времени.

Прочие случаи, которые не подпадают под один из вариантов, приведенных выше, являются сомнительные и, иногда, противозаконными в глазах страховых агентов и органов ревизии подобных случаев.

Мы ни в коем случае не запрещаем вам пользоваться этой привилегией. Безусловно, это куда проще и удобнее, чем ехать на место прописки по истечению срока действия полиса. Представьте, что прописаны вы во Владивостоке, а работаете в Москве. Без возможности оформить обязательное страхование автогражданской ответственности по месту временной регистрации ситуация оказалось бы до нельзя глупой.

Страховка онлайн

Вы можете подобрать полис ОСАГО воспользовавшись формой подбора ниже:

Каталог страховых компаний России

По ссылке, вы можете ознакомиться с каталогом страховых компаний РФ предлагающих услугу обязательного автострахования ОСАГО. Описание организаций, актуальные финансовые показатели, рейтинг, отзывы и другая информация. В случае, если вы уже имели положительный или отрицательный опыт по ОСАГО какой-либо страховой компании, оставьте свой отзыв. Спасибо!

Еще раз ссылка. Также, обязательно напишите свой комментарий ниже. Что вы думаете по теме данного материала? А быть может у вас есть вопросы? Спрашивайте!

![]()

Систему ОСАГО ждет очередная волна реформ. Страховщики планируют отказаться от территориальных коэффициентов и коэффициентов мощности, а также износа, а компенсируемый вред по здоровью поднять до 2 млн рублей. Из-за этого стоимость полисов по этой причине может вырасти. Осенью 2021 года в Госдуме должны начать обсуждение таких предложений. Разбираемся, как сейчас работают полисы ОСАГО, когда за их отсутствие штрафы начнут приходить с камер и что еще изменится совсем скоро.

Содержание:

Что такое ОСАГО?

ОСАГО — это договор обязательного страхования автогражданской ответственности водителей. После заключения договора ОСАГО страховщик обязуется за обусловленную договором плату (ее еще называют страховой премией) при наступлении страхового случая возместить потерпевшим причиненный вследствие этого события вред их жизни, здоровью или имуществу.

Зачем нужен полис ОСАГО?

Полис ОСАГО нужен, чтобы застраховать ответственность каждого автомобилиста перед окружающими. При этом не всегда у граждан есть финансовая возможность компенсировать вред пострадавшим по их вине участникам дорожного движения. Именно по этой причине полис ОСАГО считается обязательным документом для каждого водителя и выезжать без него на дороги запрещено.

Что покроет ОСАГО?

Если потерпевшим понадобится лечение, по ОСАГО за причинении вреда жизни или здоровью по полису можно получить до 500 тысяч рублей — такая выплата будет распространяться на каждого потерпевшего.

Принцип работы ОСАГО такой: если в ДТП по вине застрахованного водителя будет поврежден чужой автомобиль и пострадает человек, каждую разбитую машину можно будет отремонтировать по ОСАГО на сумму до 400 тыс. рублей. Одновременно можно будет и покрыть расходы на лечение — на сумму до 500 тыс. рублей. Если разбито два автомобиля, каждый можно отремонтировать на сумму до 400 тыс. рублей. А если проблемы со здоровьем из-за ДТП возникли у двух человек, то лечение каждого также компенсируют на сумму до 500 тыс. рублей.

![]()

Ущерб имуществу можно получить в следующих ситуациях:

- застрахованный разбил один или несколько автомобилей или мотоциклов;

- автомобилист повредил светофор, дорожные знаки и дорожные конструкции;

- автомобилист повредил здание;

- автомобилист наехал на пешехода и тот получил вред жизни или здоровью.

При причинении вреда здоровью потерпевшего возмещению подлежат:

- утраченный заработок/доход;

- расходы на лечение и приобретение лекарств, на бесплатное получение которых потерпевший не имеет право (в том числе сверх базовой программы обязательного медицинского страхования).

- дополнительно понесенные потерпевшим расходы:

- на дополнительное питание;

- на протезирование;

- на посторонний уход;

- на санаторно-курортное лечение;

- на приобретение специального транспортного средства;

- расходы, связанные с необходимостью профессиональной подготовки/переподготовки потерпевшего;

- расходы, связанные с погребением потерпевшего;

- возмещение вреда в связи со смертью кормильца.

Важно, что сам автомобилист-виновник поправлять собственное здоровье и чинить свою машину будет за свой счет.

Что не покрывает полис ОСАГО

- причинение вреда при использовании другого автомобиля, который не указан в договоре обязательного страхования;

- причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

- причинения вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

- загрязнения окружающей среды;

- причинения вреда воздействием перевозимого груза, если риск такой ответственности подлежит обязательному страхованию;

- причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования;

- обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику;

- причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию и иному имуществу;

- причинения вреда при погрузке груза на транспортное средство или его разгрузке;

- повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

- причинения вреда жизни, здоровью, имуществу пассажиров при их перевозке, если этот вред подлежит возмещению в соответствии с законодательством об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров.

Существует ли ОСАГО без ограничений

Нет, но можно дополнительно застраховать некоторые риски при помощи полиса ДСАГО: дополнительно доплатить за страховку и получить возможность повысить возможные выплаты потерпевшему в случае ДТП. Например, если водитель устроит ДТП и ремонт автомобиля потерпевшего будет стоить не 400 тыс. рублей, а 1 млн рублей, то остальную сумму потерпевший может взыскать с виновника в рамках гражданского кодекса. Если у виновника будет оформлено ДСАГО на выплату до 1 млн рублей, полис покроет все убытки.

![]()

Однако этот вид дополнительного страхования будет стоить дорого — в первый год пользования водителю придется оформлять и каско, да и сам размер доплаты существенен: он зависит от возраста и стажа вождения, а также от лимита покрытия сверху обязательной суммы 400 тыс. рублей и сравним с ценой полиса ОСАГО. В целом, как говорят сами страховщики, средняя выплата по ОСАГО составляет около 70 тыс. рублей, что делает ДСАГО неинтересным продуктом.

Нужно ли всегда возить с собой полис ОСАГО?

В случае оформления электронного полиса ОСАГО, возить с собой распечатанный документ не обязательно. Но желательно иметь его при себе — у инспектора ГИБДД не всегда есть техническая возможность оперативно выйти в интернет и проверить действительность страховки. Чтобы избежать таких проблем, страховщики вовсе настоятельно советуют всегда возить распечатанный полис ОСАГО в автомобиле.

В чем разница между ОСАГО и каско

Также по каско можно застраховать практически любой риск:

- повреждения в ДТП;

- пожар;

- падение деревьев и другие проблемы, связанные с качеством работы коммунальных служб;

- полное уничтожение;

- актуальные для водителя риски.

На автомобили стоимостью от 2 млн рублей страховщики рекомендуют оформлять полис каско. Преимуществ несколько: в случае ДТП ремонт по страховке будет дешевле, чем без каско. Ведь без каско можно рассчитывать на выплаты по ОСАГО до 400 тысяч. Остальные придется взыскивать по суду в рамках гражданского делопроизводства. И часто бывает так, что у виновников просто нет таких денег и затраты на ремонт приходится возмещать годам, получая минимальные суммы от виновника. Каско также рекомендуется оформлять новичкам, которые смогут в случае неприятностей отремонтировать свою машину.

Нужно ли оформлять ОСАГО, если есть каско?

ОСАГО — обязательный вид страхования и полис каско без него не получить. Поэтому да, полис ОСАГО должен быть у всех.

Расчет ОСАГО: стоимость и коэффициенты

C августа 2020 года в России действуют новые правила расчета стоимости полисов ОСАГО. Речь идет о так называемом коэффициенте страховщика. В списке есть такие пункты как, например, пол, профессия, марка машины и многое другое.

По заявлениям Центробанка, использование страховщиками всей доступной информации о водителях повысит точность разделения водителей с низким и высоким уровнями риска и, соответственно, позволит точнее отражать в цене полиса фактический риск. А влиять на риск могут разные факторы, в том числе нарушение правил дорожного движения или иные обстоятельства: возраст транспортного средства, его пробег, семейное положение водителя и наличие у него детей, установка на автомобиле телематических устройств и так далее.

Страховщикам также важно, сколько человек будут допущены к управлению автомобилем и есть ли у страхователя в собственности другие транспортные средства. Наличие истории страхования будет плюсом, а предоставление недостоверных сведений при заключении договора — наоборот.

Читайте также: